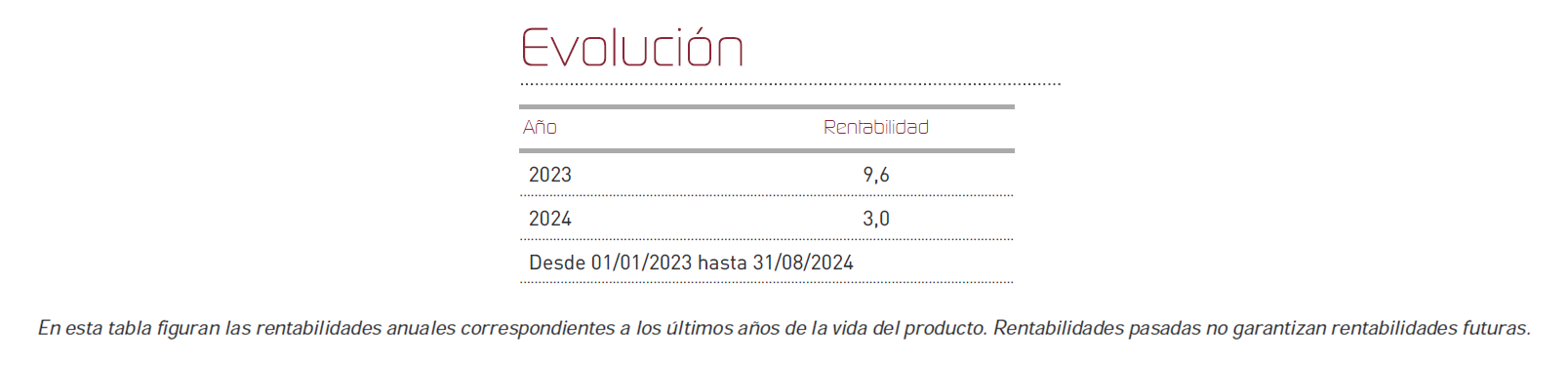

Renta 4 Global Dynamic FI Clase P +3% al cierre de agosto de 2024. Informe de Seguimiento mensual.

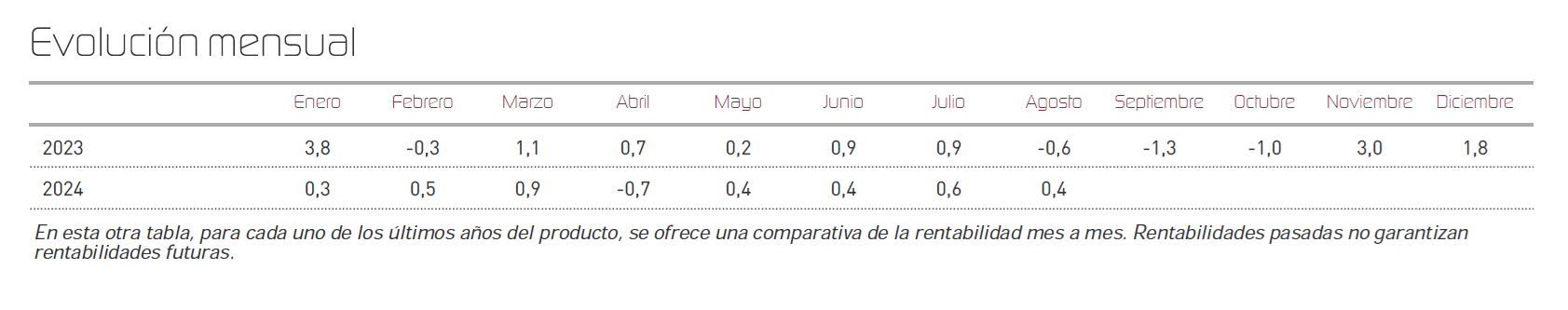

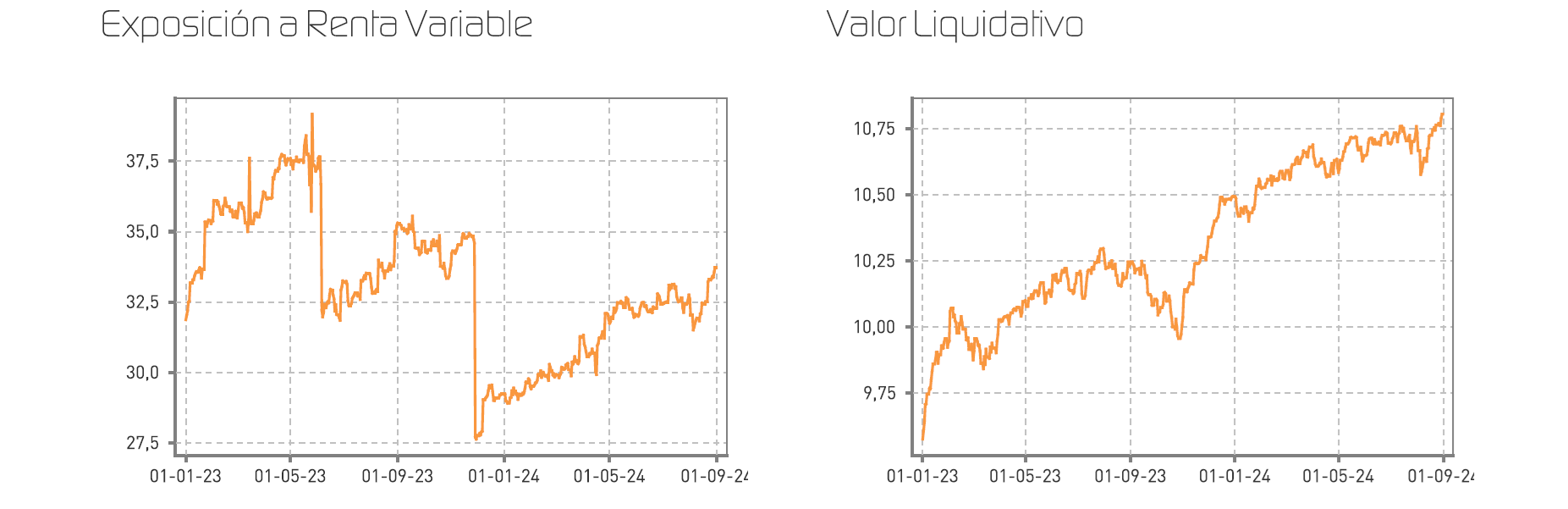

Renta 4 Global Dynamic FI sumó un +0,4% en agosto, acumulando un 3% desde el comienzo de 2024. El mes se ha caracterizado por una notable volatilidad y una significativa rotación sectorial en los mercados de renta variable. En la primera semana del mes asistimos a fuertes correcciones en las bolsas, que reaccionaron en cadena ante el insólito descenso del índice japonés Nikkei. Detrás de este movimiento se encontraba el repliegue del denominado “carry trade” sobre el yen. El “carry trade” consiste en una estrategia para financiarse a tipos de interés de la curva japonesa, los más baratos en la actualidad, con la finalidad de destinar los fondos obtenidos a invertir en curvas con tipos de interés más altos o en activos de mayor riesgo y mayor expectativa de rentabilidad. La reciente subida de tipos de interés del Banco de Japón, la segunda que el BoJ ha llevado a cabo dentro del actual ciclo alcista, empujó al yen súbitamente a máximos del año, provocando ventas masivas de inversores apalancados en un sorprendente movimiento sistémico. Afortunadamente los mercados consiguieron estabilizarse en tan sólo tres sesiones para recuperarse con posterioridad.

Dicha recuperación ha permitido que los índices más relevantes hayan finalizado el mes con ganancias. El mercado americano, el S&P 500 logró cerrar con un modesto avance del 2,3%, mientras que el índice tecnológico Nasdaq 100 experimentó una subida inferior del 1,1%. El índice global MSCI World añadió un 2,5% de rentabilidad mientras que en el mercado europeo las subidas del Eurostoxx 50 ascendieron al 1,70%. A pesar de estos vaivenes recientes que comenzaron tras los problemas políticos en Francia, es importante destacar que las bolsas mantienen un saldo positivo en el cómputo anual, con el S&P 500 acumulando un impresionante 18,4% y el Eurostoxx 50 un respetable 9,7% desde enero.

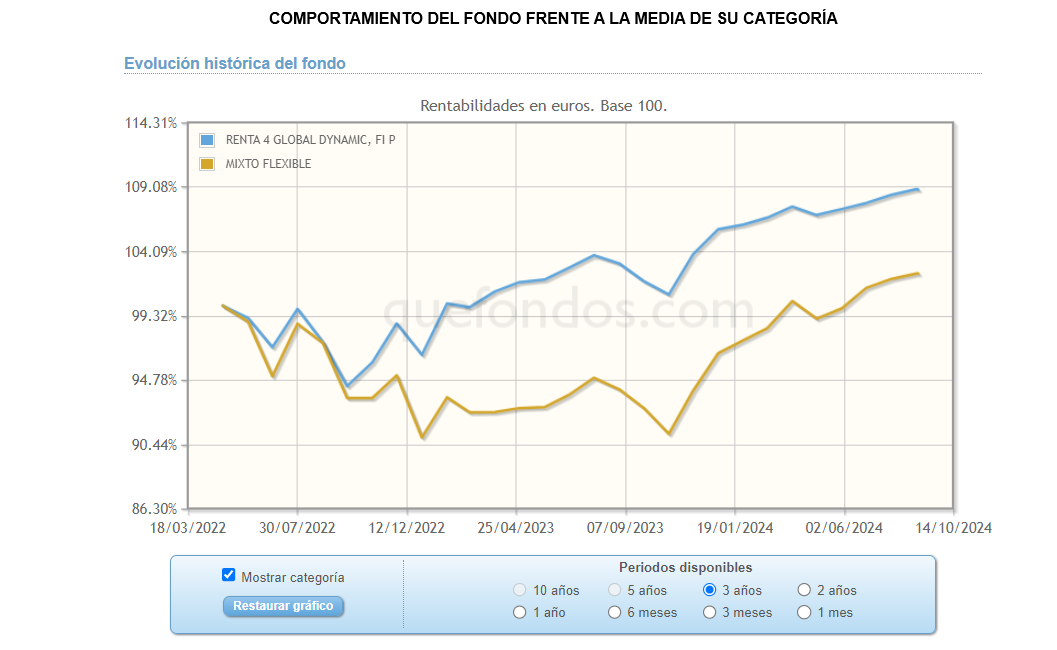

Es justo destacar el buen comportamiento relativo que ha demostrado el fondo durante las fuertes correcciones, evidenciando su sesgo de preservación de capital:

La variable que ha pasado a primera línea de interés para los inversores es la salud del mercado laboral en los Estados Unidos, tomando así el relevo a los datos de inflación. El último dato de creación de empleo fue decepcionante y vino acompañado de un inesperado repunte de la tasa de paro. Esto desató las dudas sobre el verdadero estado de la economía americana, que condicionará la actitud de los bancos centrales y sus decisiones sobre tipos de interés en el futuro inmediato.

No obstante, la economía estadounidense sigue siendo el principal motor del crecimiento global, con un aumento del PIB del 2,8% en el segundo trimestre. En contraste, Europa muestra signos de debilidad, con Alemania lastrando el crecimiento de la Eurozona.

La inflación siguió moderándose tanto en Estados Unidos como en Europa, lo que respalda el cambio de actitud de los bancos centrales que abren la puerta a las esperadas bajadas de tipos de interés. El mercado está anticipando hasta 4 recortes de tipos en Estados Unidos y 2 en Europa hasta finales de año.

La Reserva Federal de EE.UU. ha indicado ese posible cambio en el signo de su política monetaria para su cita de septiembre, con Jerome Powell sugiriendo que ha llegado el momento de considerar reducciones en las tasas de interés. Como consecuencia, los mercados de bonos han experimentado una remontada tras el cambio en las expectativas de tipos. Las rentabilidades a largo plazo se han corregido a la baja, mientras que la inversión de la curva 2-10 años apunta hacia terreno positivo.

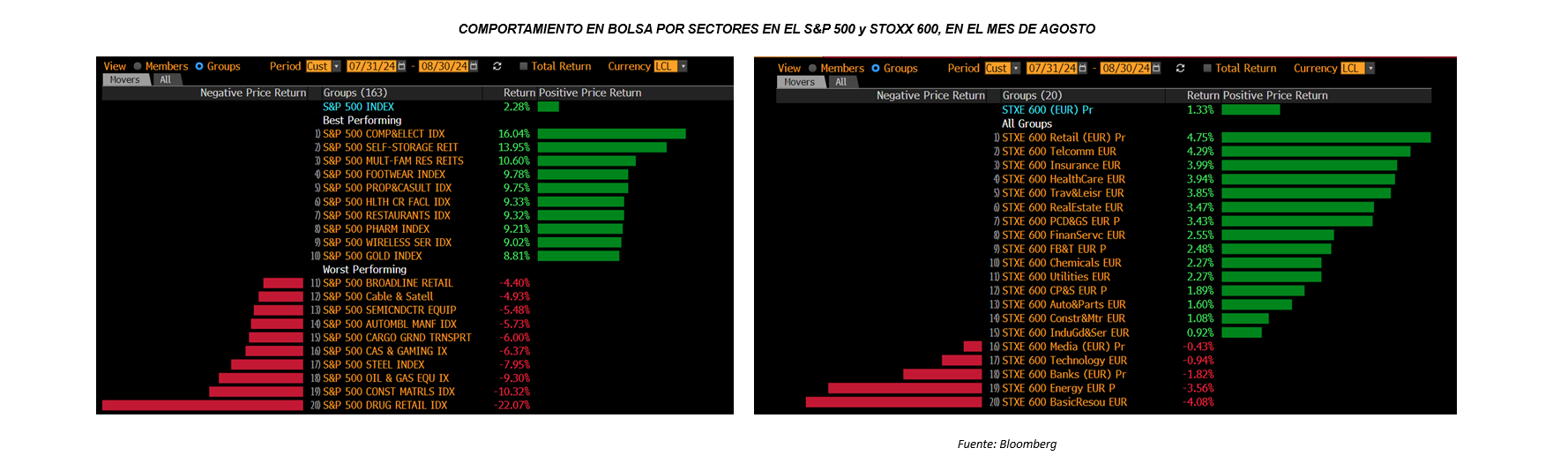

En relación al mercado de renta variable, en esta ocasión hemos asistido a una clara rotación sectorial de flujos, donde aquellos sectores que habían mostrado mejor comportamiento hasta la fecha (tecnología, bancario…) han pasado el testigo a otros más rezagados (retail, inmobiliario, salud, utilities,…).

Durante el mes se han publicado numerosos resultados empresariales, que en términos generales han satisfecho las expectativas, ayudando a las bolsas en su trayectoria de recuperación durante el mes. En Estados Unidos han sido particularmente buenos, con un 79% de las compañías batiendo las estimaciones iniciales y tan sólo un 16% defraudando. Así, los beneficios han mostrado un crecimiento del 11% tras haberse incrementado la facturación un 5% interanual en términos agregados. El consenso espera que el beneficio agregado termine 2024 con un crecimiento del 12% y en 2025 del 15%.

En Europa, con un 80% de empresas habiendo publicado, un 54% de las mismas han batido las expectativas, pero un 41% han decepcionado a los analistas. Por ello, el beneficio ha descendido un 14% a pesar de que la facturación se ha incrementado un 2%. A este respecto, hay que recalcar que este resultado está afectado por un fuerte descenso del beneficio de las compañías de materiales y algunas compañías financieras y del ámbito de la tecnología. Para el conjunto del año, el consenso espera que el beneficio termine prácticamente plano en 2024 y suba aproximadamente un 9% para 2025.

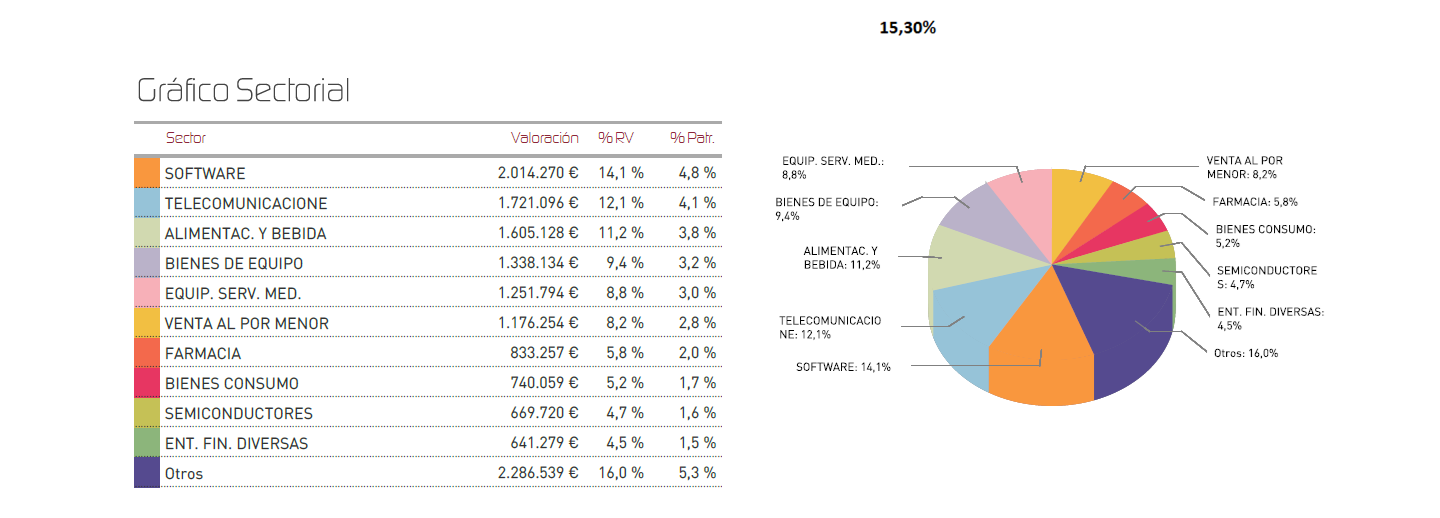

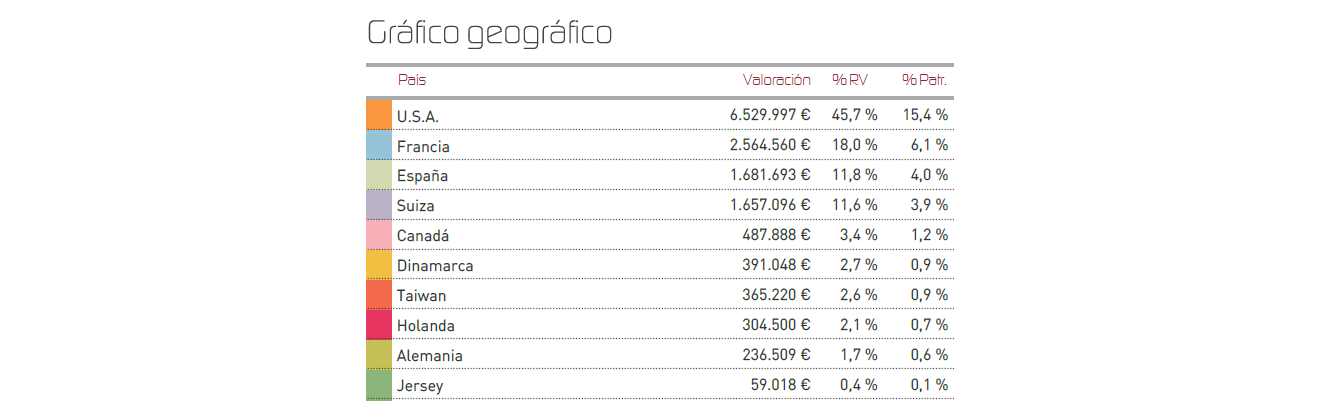

En cuanto a la distribución de nuestra cartera mantenemos una exposición a renta variable del 33,7%, aunque el grueso sigue estando en renta fija, un 65,1%. En renta variable, tenemos una mayor peso de Estados Unidos (15,4% del patrimonio total y casi la mitad de la cartera de renta variable). No hemos efectuados grandes cambios en cartera, pero hemos aprovechado para comprar títulos de la compañía francesa de infraestructuras Vinci, tras sus correcciones debido al riesgo político en Francia de meses precedentes, así como el LÓreal. Por otro lado, en mercado americano, hemos tomado beneficios en la compañía de defensa Northrop Grumman tras su subida vertical del mes de agosto, para reforzar la posición en Adobe, una compañía del sector software que nos gusta mucho gracias a su liderazgo y su exposición al sector de la IA. Por último hemos reforzado la posición en acciones de la compañía de medios de pago, Visa.

Durante el mes, hemos absorbido sin consecuencias la depreciación del dólar, una de las divisas predominantes en la cartera, que se ha visto afectada tocando mínimos del año frente al euro y habiendo rebasado la cota de los 1,12 usd/eur, reflejando el cambio en las expectativas de política monetaria. A cierre de mes el dólar se recuperó hasta la zona de 1,10 usd/eur.

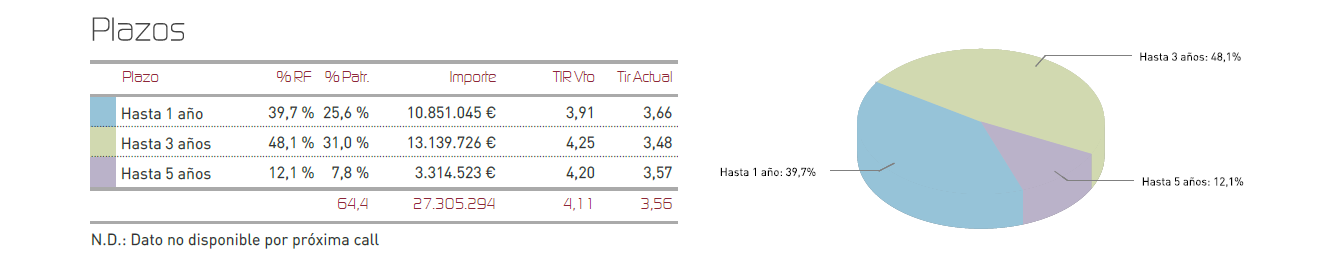

En el apartado de renta fija , hemos tomado una posición pequeña en bonos de Abanca 2030 , pero mantenemos una duración inferior a 2.

Nuestros Top holdings en cartera son los que se muestran a continuación:

En relación al posicionamiento geográfico de la cartera de renta variable, seguimos centrando nuestro trabajo en encontrar oportunidades en el mercado americano, donde apreciamos el mayor potencial en estos momentos y podemos beneficiarnos de una posible subida del dólar.

Durante el mes de agosto hemos asistido a una mayor aportación de la cartera de bonos. En estos momentos nuestro posicionamiento es el que sigue a continuación en términos de plazos:

Nos parece importante destacar que nos acercamos a un período de estacionalidad históricamente desfavorable para los mercados, lo que podría generar volatilidad adicional.

Las próximas elecciones presidenciales en Estados Unidos añaden un elemento de incertidumbre al panorama económico. A este respecto, el cambio de candidato en el Partido Demócrata ha devuelto competitividad a la carrera presidencial, lo que podría tener implicaciones en los mercados en el actual contexto de fuerte polarización del electorado americano.

Estaremos muy atentos a la evolución de la nueva variable a vigilar, la creación de empleo y la tasa de desempleo americana, como señal de la salud de la principal economía del mundo, así como a sus consecuencias para los movimientos de los bancos centrales en sus próximas reuniones.

En este entorno complejo, seguimos apostando por la diversificación y un enfoque selectivo en las inversiones, donde seguiremos manteniendo un sesgo defensivo, con vistas a incrementos de riesgo únicamente de forma estratégica cuando sea necesario.

Ver Informe completo (Documento en Pdf).

Alejandro Varela Sobreira

Tel: 91 398 48 05 Email: clientes@renta4.es