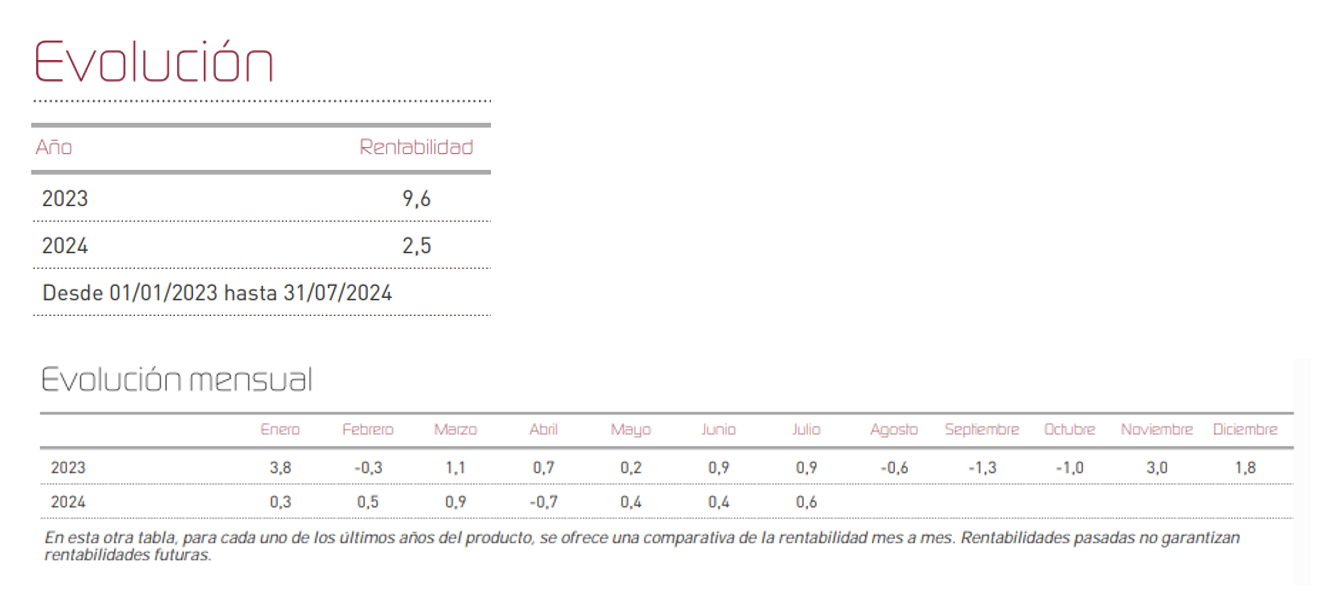

Renta 4 Global Dynamic FI Clase P +2,5% al cierre de julio 2024.

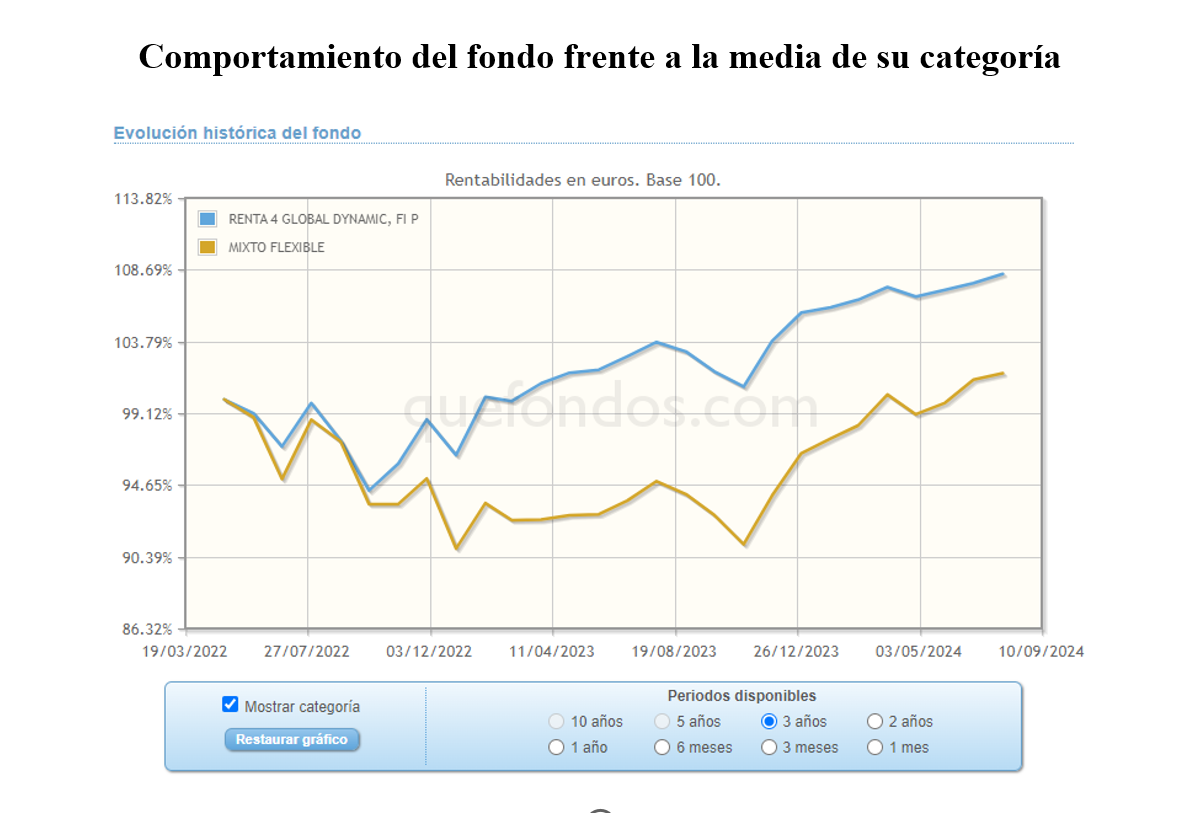

Renta 4 Global Dynamic FI sumó un +0,6% en julio, acumulando un 2,4% desde el comienzo de 2024. Durante el mes de julio, lo más destacable ha sido la rotación sectorial en los mercados de renta variable. Si bien en el último año y medio el mercado ha estado dominado por las revalorizaciones de las 7 magníficas, durante este mes parece que los mercados han pivotado hacia las pequeñas compañías (small caps) y otros sectores que se ven beneficiados por la bajada de los tipos de interés como, por ejemplo, el inmobiliario. Los principales índices mundiales han mostrado un comportamiento dispar. Por un lado, en Estados Unidos, el Russell 2000 se disparó un 10,10%, mientras que el Nasdaq 100 perdió un 0,75% y el S&P 500 subió ligeramente un 1,13%. Mientras que, en Europa el EuroStoxx50 apenas retrocede un 0,43%, en parte lastrado por el mal comportamiento de las compañías francesas. Con todo ello, las bolsas siguen en positivo en el año, acumulando en el año ganancias en ambos lados del Atlántico del 17,5% el S&P 500 y de 9,85% el EuroStoxx 50.

Estados Unidos tiene por delante una segunda mitad de año previsiblemente volátil ante las elecciones del próximo noviembre, tras el abandono de Biden como candidato demócrata dejando a Kamala Harris como representante del partido y el intento de asesinato en Trump, además de las preocupaciones sobre la inflación. La Reserva Federal mantiene cautela respecto a la reducción de tasas de interés, aunque el mercado anticipa una posible bajada en septiembre debido a avances en el control de la inflación.

En Europa, en línea con Estados Unidos, el sector tecnológico también se ha visto contagiado por el pesimismo del mercado, convirtiéndose en el sector que más cae del Stoxx 600. En la parte positiva de la tabla, vemos las apuestas de los inversores por las industrias tradicionales, como la construcción que se anota un 6%, seguido del consumo básico y la banca, con alzas superiores al 5%. Por países, la bolsa española encabeza las subidas, con el FTSE MIB italiano pisándole los talones y el FTSE 100 y el Dax alemán también en positivo. En cambio, el CAC 40 se tiñe de rojo tras la celebración de las elecciones presidenciales, que tras la derrota electoral de la extrema derecha en primera vuelta, la izquierda y centroderecha establecieron un cordón sanitario para aislar al partido de Le Pen.

El FMI mantiene su proyección de crecimiento mundial del 3,2%, con variaciones regionales, revisando una décima a la baja el crecimiento para este año de la economía americana, mientras que mejora levemente las previsiones para la Eurozona. Estados Unidos tiene por delante una segunda mitad de año previsiblemente volátil ante las elecciones del próximo noviembre, tras el abandono de Biden como candidato demócrata dejando a Kamala Harris como representante del partido y el intento de asesinato en Trump, además de las preocupaciones sobre la inflación. La Reserva Federal mantiene cautela respecto a la reducción de tasas de interés, aunque el mercado anticipa una posible bajada en septiembre debido a avances en el control de la inflación.

La presentación de resultados de las 7 magníficas será también clave. Las primeras en hacerlo fueron Tesla y Alphabet, cuyos resultados quedaron por debajo de lo estimado y desataron las ventas del sector; seguidas de Microsoft que también comunicó unas cifras que respaldan la teoría de un enfriamiento en el auge del sector tecnológico. Meta, que presentó el último día del mes a cierre de mercado, se desmarcó de sus competidores y presentó unos números por encima del consenso que hicieron que se disparase tras mejorar también las previsiones para el cierre de año. Para ver los resultados de la joya de la corona en la revolución de la Inteligencia Artificial, Nvidia, habrá que esperar hasta los últimos días agosto.

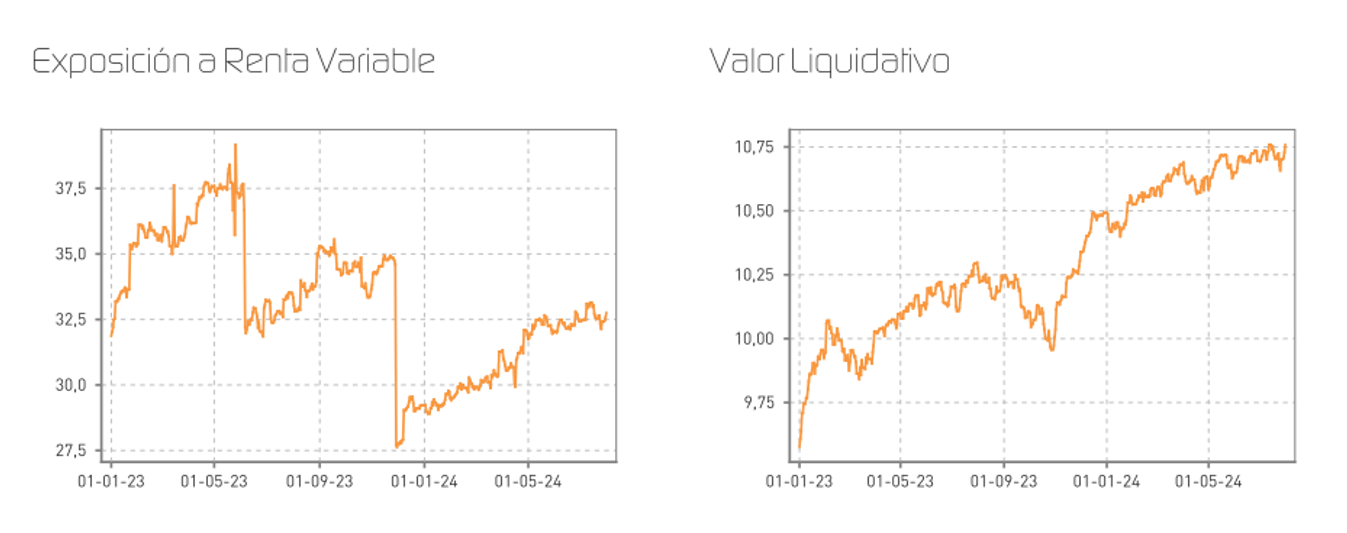

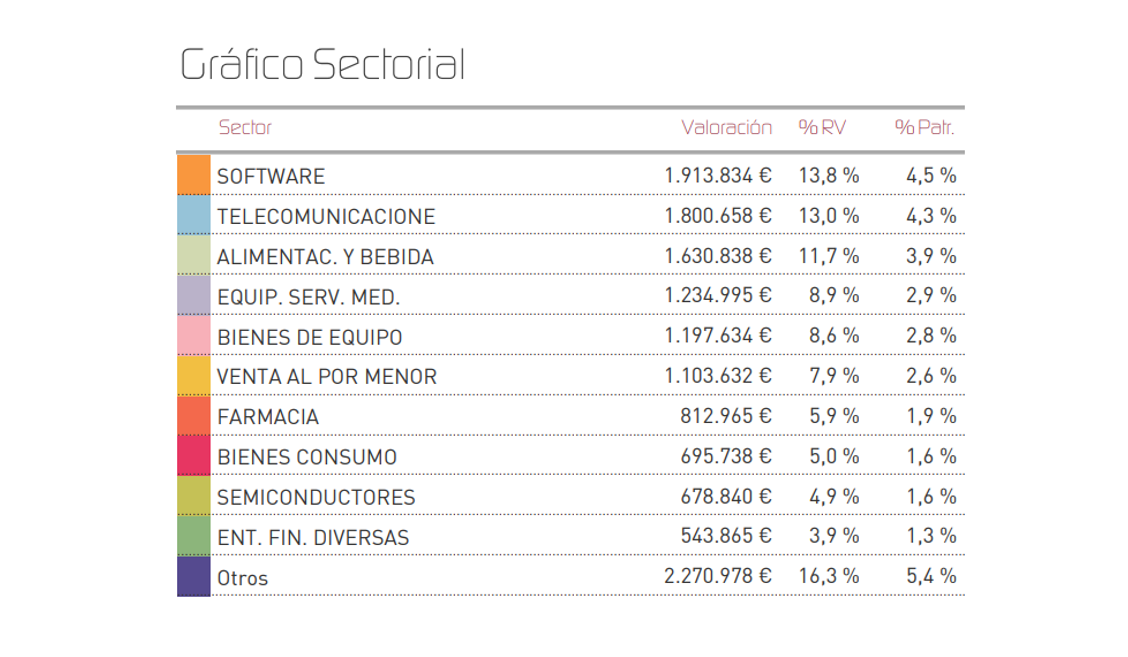

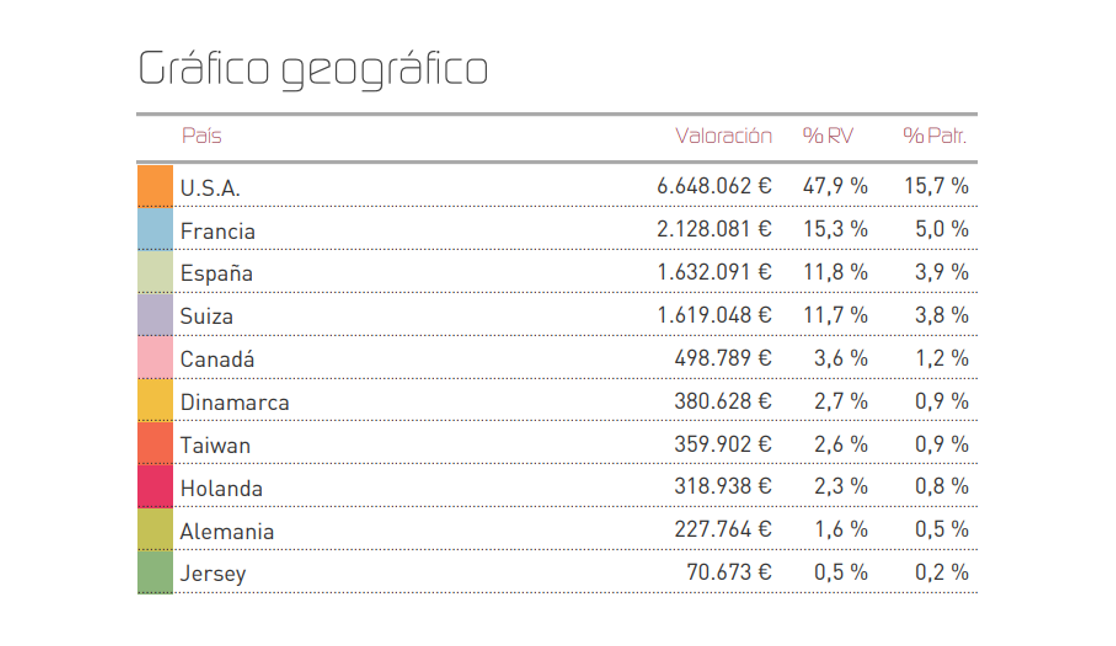

En cuanto a la distribución de nuestra cartera, mantenemos una exposición a renta variable del 33%, aunque el grueso sigue estando en renta fija, un 66.5%. En renta variable, tenemos mayor peso en Estado Unidos (un 15.7% del patrimonio total y casi la mitad de la cartera de renta variable). Los principales cambios durante el mes de julio ha sido la venta de Paypal y la compra de la alemana Carl Zeiss, que tras el profit warning consideramos que nos encontramos en unos niveles de entrada muy interesantes. Carl Zeiss es una compañía alemana especialziada en el segmento de oftalmología, con una exposición diferencial en cirugía refractiva en China y equipos de diagnóstico en EEUU.

Además, se han tomado posiciones en Occidental Petroleum ante la expectativa de que el precio del petróleo suba de cara a los próximos meses ante el aumento de las tensiones geopolíticas y una mejora de la demanda China, el mayor importados de petróleo del mundo. Occidental Petroleum, es una empresa integrada de petróleo y gas con sede en Houston, Texasy sus operaciones incluyen la exploración y producción de petróleo y gas natural, transporte y almacenamiento, así como la comercialización de productos petroquímicos. Geográficamente, la compañía opera principalmente en Estados Unidos, en Oriente Medio y en América Latina. Según las estimaciones de los analistas, cotiza a un múltiplo fwd P/E de 7x, por debajo de su promedio histórico de 10x, lo que sugiere que está infravalorada. El rendimiento por dividendo fwd del 1,7% de OXY también parece atractivo dado el potencial de crecimiento. Con todo ello, se trata de una idea de inversión para tomar exposición ante la escasez de oferta de crudo.

En renta fija, hemos reforzado posiciones que ya teníamos en cartera y consideramos que ofrecían una TIR interesante a través de la compra de Glencore de 2025 e ING de 2030.

Nuestros ‘Top holdings’ en cartera de acciones y su correspondiente peso sobre el patrimonio total del fondo son los que se muestran a continuación:

- Alphabet – 2,06%

- Apple – 1,36%

- Iberdrola – 1,25%

- Pepsi – 1,13%

- Sika – 1,06%

- Johnson & Johnson – 0,98%

- Monster Beverage – 0,97%

- Amazon – 0,96%

- BNP Paribas – 0,94%

- Nestlé – 0,91%

En relación al posicionamiento geográfico de la cartera de renta variable, seguimos centrando nuestro trabajo en encontrar oportunidades en el mercado americano, donde apreciamos el mayor potencial en estos momentos y podemos beneficiarnos de una posible subida del dólar.

En renta fija, las expectativas de bajada de tipos de interés junto con las correcciones vistas en los mercados de renta variable han propiciado un entorno de mayor aversión al riesgo que ha favorecido la moderación de las TIRes de los bonos soberanos, lo que implica una subida de precio, que sitúa al T-Note americano en 4,05% (prácticamente en mínimos desde marzo) y el Bund alemán en 2,28% (frente al 2,60% de junio). Los principales índices mundiales de renta fija se anotan subidas considerables, con el Bloomberg Global Aggregate al alza un 3,23%.

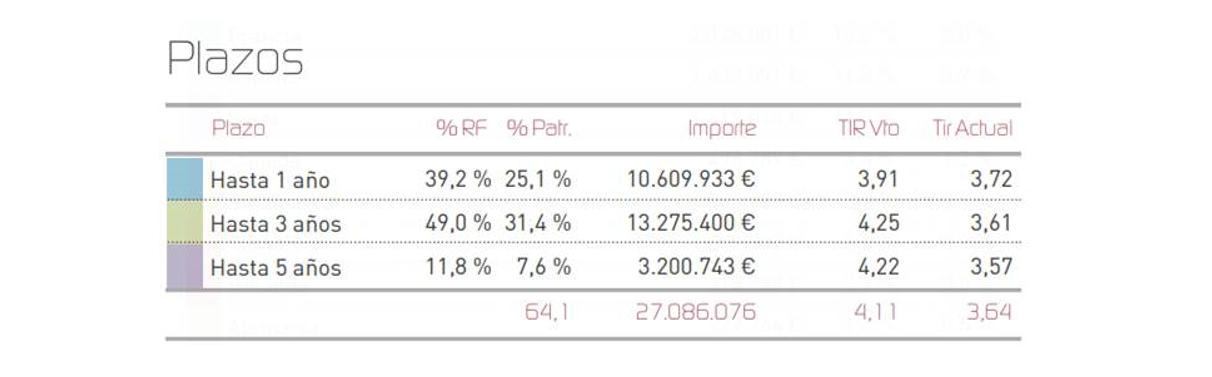

Así, la distribución de vencimientos por plazos es la siguiente:

Con respecto a la evolución del euro atendimos a una gran revalorización frente al dólar durante la primera parte del mes que se fue moderando a lo largo de la segunda parte, para cerrar el mes con una apreciación del euro de algo más de un 1%, en niveles de 1,0826 USD/EUR. Por otro lado, el petróleo terminó el mes con una caída de más del 2.,7%, pero llegó a caer más de un 6% por el aumento de las preocupaciones acerca de una demanda más débil en China, el mayor importador de crudo del mundo. Y el oro continúa reforzando su papel como activo refugio, rozando un nuevo máximo histórico que dejó atrás para cerrar con una revalorización del 5,20%.

De cara a los próximos meses, teniendo en cuenta que nos encontramos en un entorno económico y financiero complejo, seguimos considerando que es importante seguir siendo prudentes en las inversiones ya que persisten los riesgos geopolíticos y la senda en materia de tipos de interés e inflación sigue siendo incierta. Con todo ello, observamos que el cansancio de la tecnología está empezando a emerger y el foco del mercado está girando hacia las acciones de menor capitalización y otros sectores con valoraciones menos exigentes, que ahora presentan una oportunidad interesante ante este escenario. Nuestras inversiones seguirán manteniendo una composición diversificada y con un nivel de exposición a bolsa prudente al tiempo que imprimimos ese sesgo de calidad en la selección de valores que nos permite dormir tranquilos en cualquier escenario al que se suma una amplia cartera de bonos que proporcionará buenos rendimientos durante el resto del año.

Ver Informe completo (Documento en Pdf).

Alejandro Varela Sobreira

Tel: 91 398 48 05 Email: clientes@renta4.es