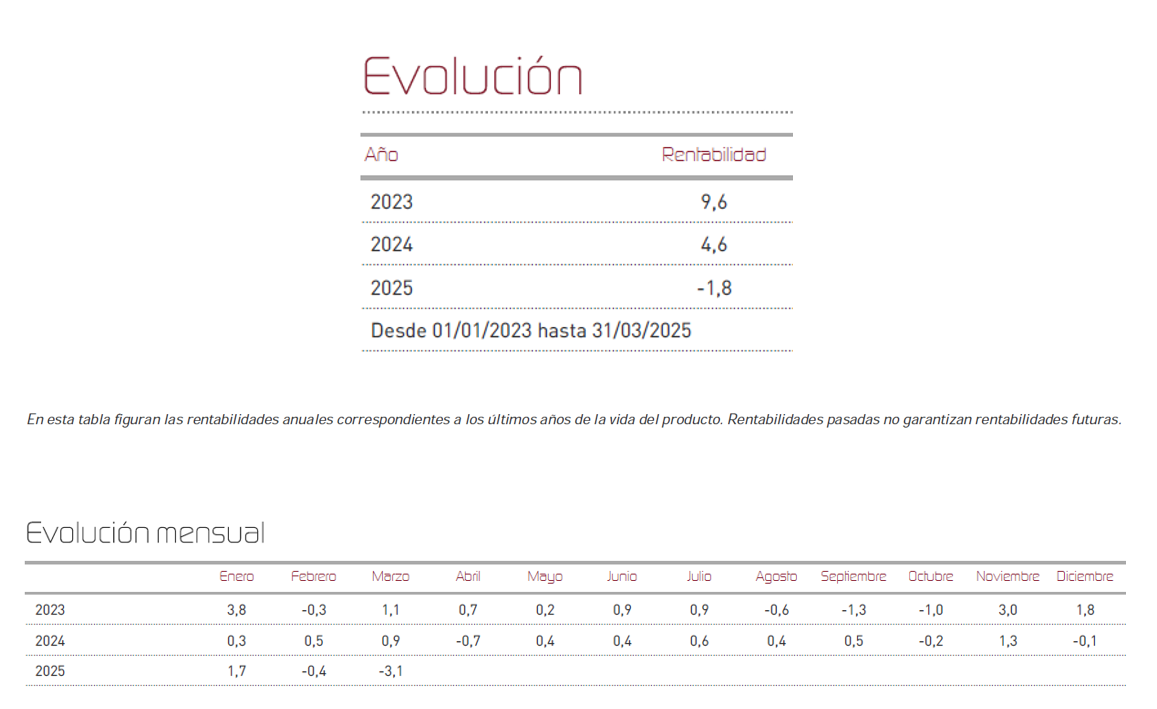

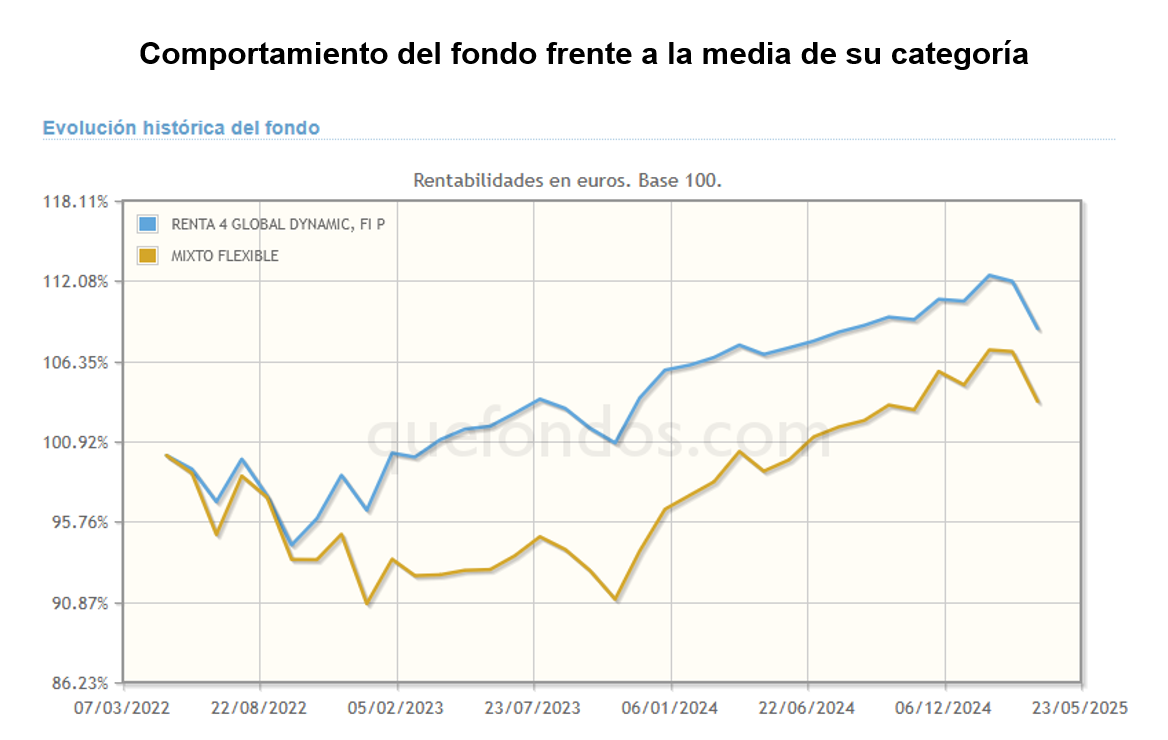

El fondo Renta 4 Global Dynamic FI experimentó en marzo una rentabilidad negativa del -3,1%, situando la rentabilidad acumulada en 2025 en un -1,8%. Marzo ha confirmado la divergencia de mercados que comenzamos a observar en febrero, pero acentuando de forma generalizada las correcciones en los principales índices globales. Los mercados estadounidenses han profundizado sus caídas de manera más pronunciada, con el S&P 500 descendiendo un 5,8%, el Nasdaq 100 un 7,7% y el Dow Jones un 4,2%. El Russell 2000, representativo de empresas de menor capitalización, ha experimentado un retroceso del 7%. Como dato revelador, hemos presenciado el trimestre de peor comportamiento de las acciones americanas en los últimos 23 años.

En Europa, aunque se mantiene con ganancias anuales la situación no ha sido mejor, con caídas en el IBEX 35 español (-1,6%), el Eurostoxx 50 (-3,9%), el DAX alemán (-1,7%) y el CAC 40 francés (-4%). Los mercados asiáticos han mostrado un comportamiento mixto, con el Nikkei 225 cayendo un 4,1%, mientras que el MSCI China avanzó un 2% y el Hang Seng de Hong Kong ganó un 0,8%. La volatilidad, por tanto, ha seguido aumentando con el VIX (índice de volatilidad del S&P 500) incrementándose un 13,5% hasta los 22,3 puntos y el V2X (índice de volatilidad del Eurostoxx) subiendo un 18,9% hasta los 22,1 puntos. Este repunte refleja la creciente inquietud de los inversores ante un entorno económico cada vez más incierto.

La principal preocupación para los mercados durante este mes ha sido el impacto de las políticas arancelarias en vías de implementación por la administración Trump. Sus efectos previsibles han provocado que el pronóstico de crecimiento para Estados Unidos en 2025 haya sido revisado a la baja al 1,7% anualizado por parte de la FED, reflejando un consumo más débil y el efecto negativo de los nuevos aranceles. También se han publicado varios indicadores económicos preocupantes en Estados Unidos. El índice PMI manufacturero ha mostrado debilidad, mientras que los precios de los inputs han alcanzado máximos no vistos en dos años. El sector inmobiliario continúa dando señales de fragilidad, con una caída del 4,6% mensual en las ventas pendientes de viviendas durante febrero.

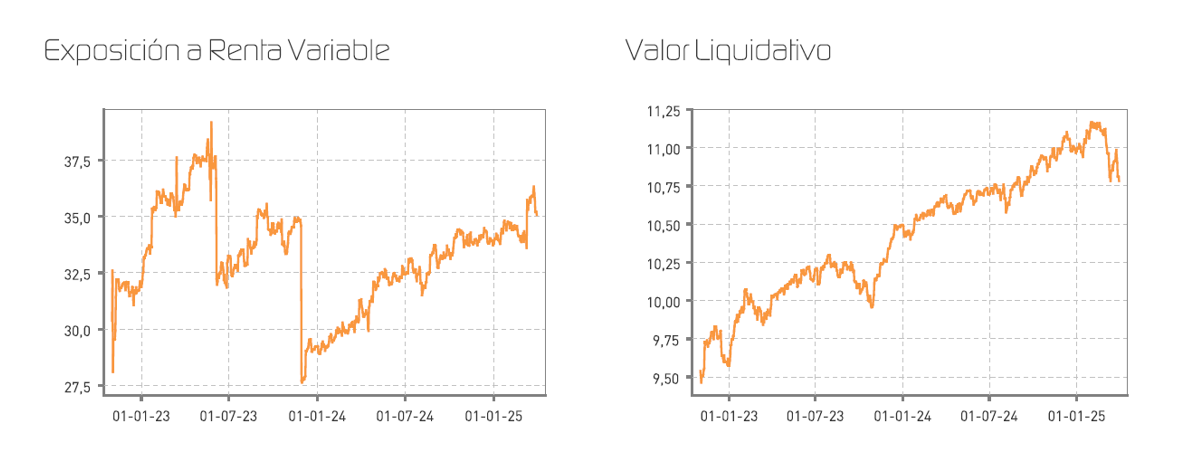

Al cierre de marzo, la distribución de activos del fondo mantiene un equilibrio similar al mes anterior, con un 35,1% en renta variable, un 64,8% en renta fija y un 8,7% en liquidez. Destaca el incremento en la posición de tesorería, que ha pasado del 4,7% al 8,7%, reflejando nuestra cautela ante el actual entorno de mercado.

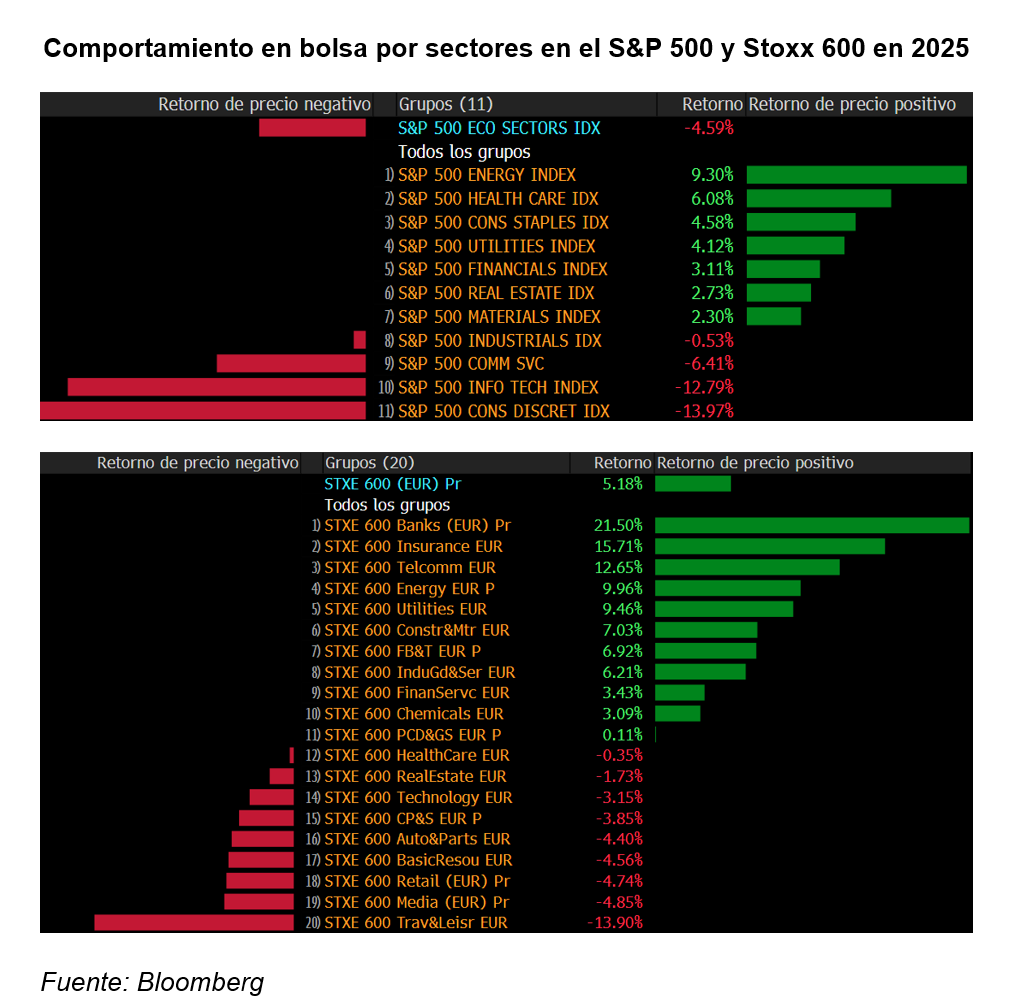

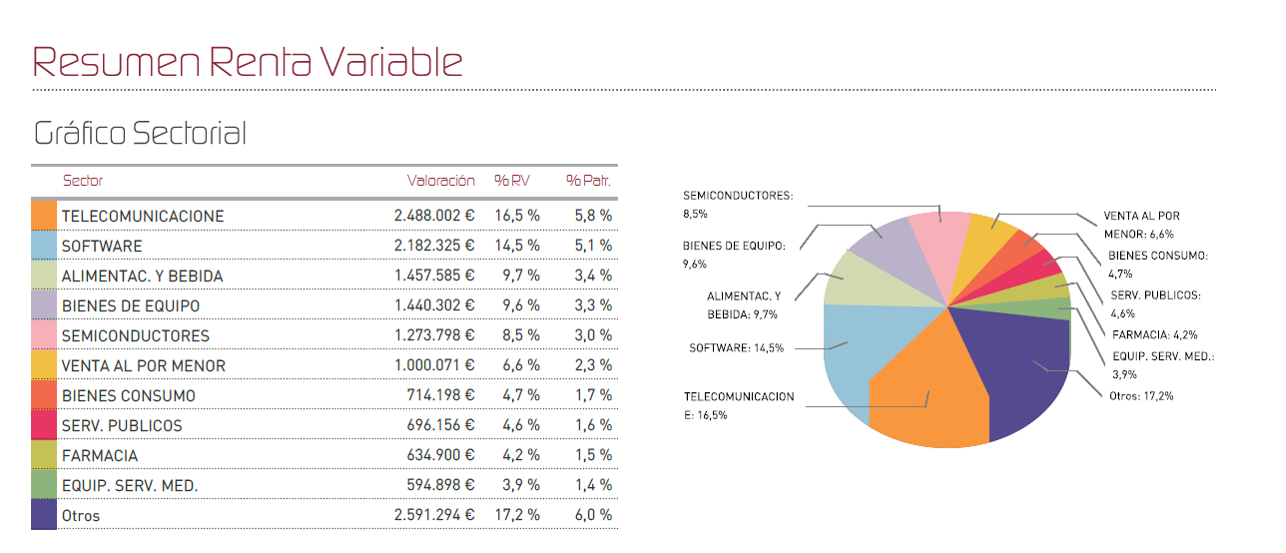

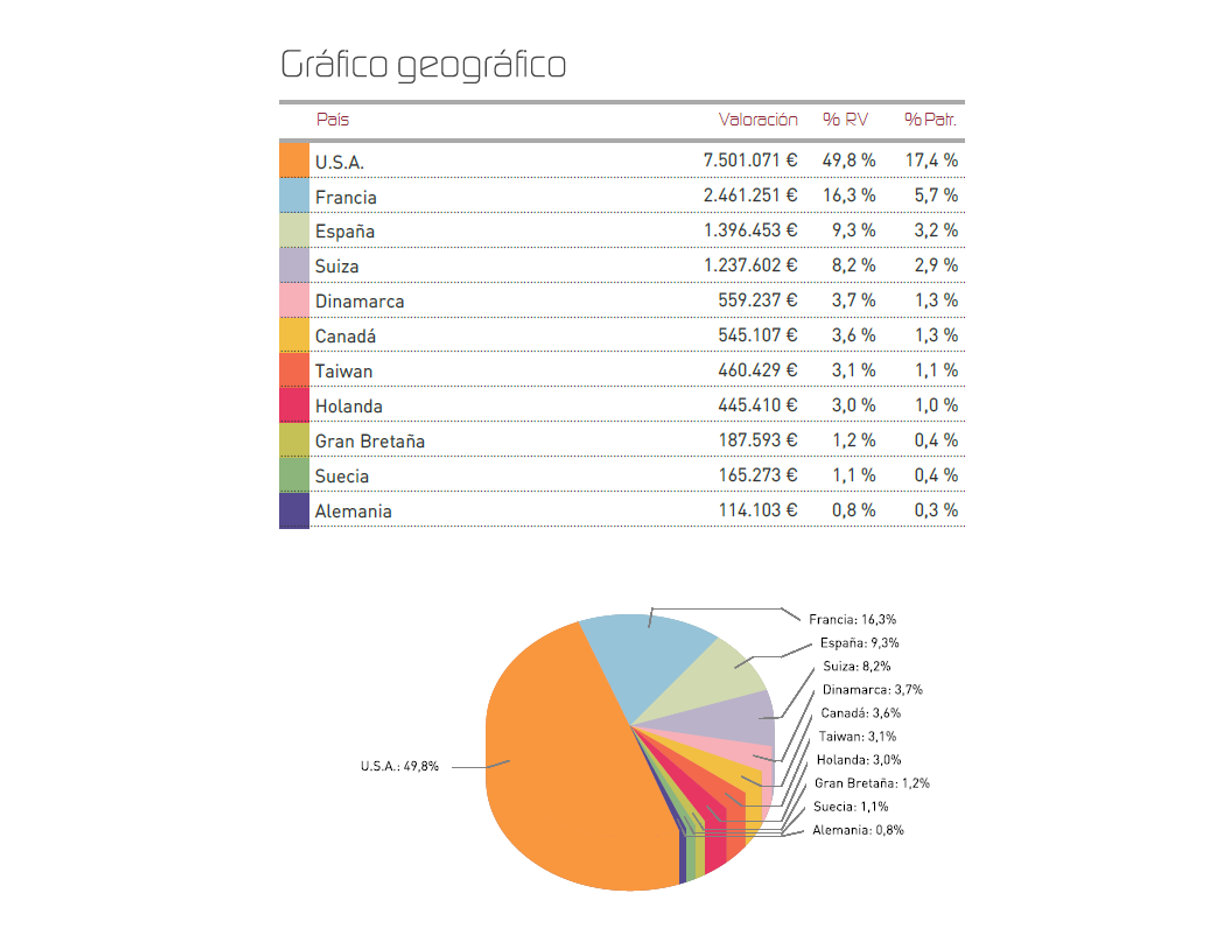

En la parte de renta variable, la exposición geográfica continúa mostrando una mayor presencia en Estados Unidos (49,8%), seguido de Francia (16,3%), España (9,3%) y Suiza (8,2%). Por sectores, hemos reorientado la cartera hacia un enfoque más defensivo, con mayor peso en telecomunicaciones (16,5%) y software (14,5%), así como en sectores estables como alimentación y bebidas (9,7%) y bienes de equipo (9,6%). Fundamentalmente estamos buscando sectores y emisores que ofrezcan una altísima capacidad de generación de caja y una fuerte posición dominante para poder fijar precios ante un posible escenario inflacionista.

Durante marzo hemos realizado numerosos ajustes en la cartera para adaptarnos al entorno de mayor volatilidad y riesgo, destacando:

- Incremento de posiciones en tecnología selectiva, incorporando Meta Platforms, Spotify Technology y aumentando nuestra exposición a Amazon y Microsoft.

- Entrada en Carnival Corp, aprovechando valoraciones atractivas en el sector de ocio.

- Venta completa de posiciones en Alcon Inc, Johnson & Johnson y significativa reducción en Comcast Corp, tomando beneficios en sectores que consideramos más vulnerables ante un escenario de desaceleración económica.

- Incorporación de ARM Holdings y NVIDIA Corp para mantener exposición a tendencias de crecimiento estructural en tecnología e inteligencia artificial.

Estas operaciones reflejan nuestro enfoque de reorientación hacia compañías con modelos de negocio resilientes y capacidad de generación de caja estable en un entorno de mayor incertidumbre.

La corrección generalizada de los mercados ha tenido un impacto significativo en la rentabilidad del fondo durante marzo. Los principales detractores se han concentrado en el sector tecnológico estadounidense, con posiciones como Alphabet, Lululemon Athletica y Amazon restando notablemente al resultado. También las posiciones en Adobe Systems y Taiwan Semiconductor han contribuido negativamente. En el lado positivo, han destacado compañías como Iberdrola, Vinci y BNP Paribas, que han mostrado una mayor resistencia en este entorno adverso. También han contribuido positivamente Spotify Technology, Monster Beverage y las nuevas posiciones incorporadas en sectores defensivos.

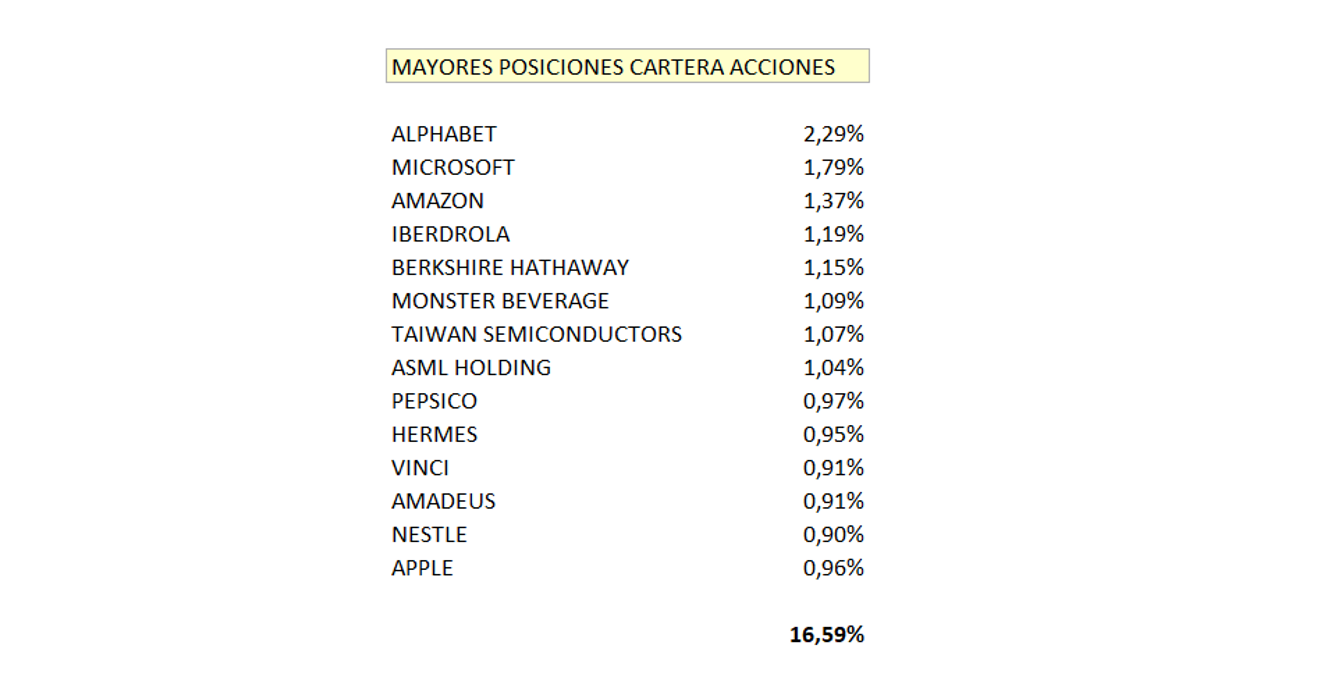

Nuestros Top holdings, para la cartera de renta variable, son los que se muestran a continuación:

En renta fija, hemos realizado compras selectivas en emisores como Barry Callebaut 3 3/4 02/19/28 y pagarés de Grenergy, buscando aprovechar el repunte en rendimientos.

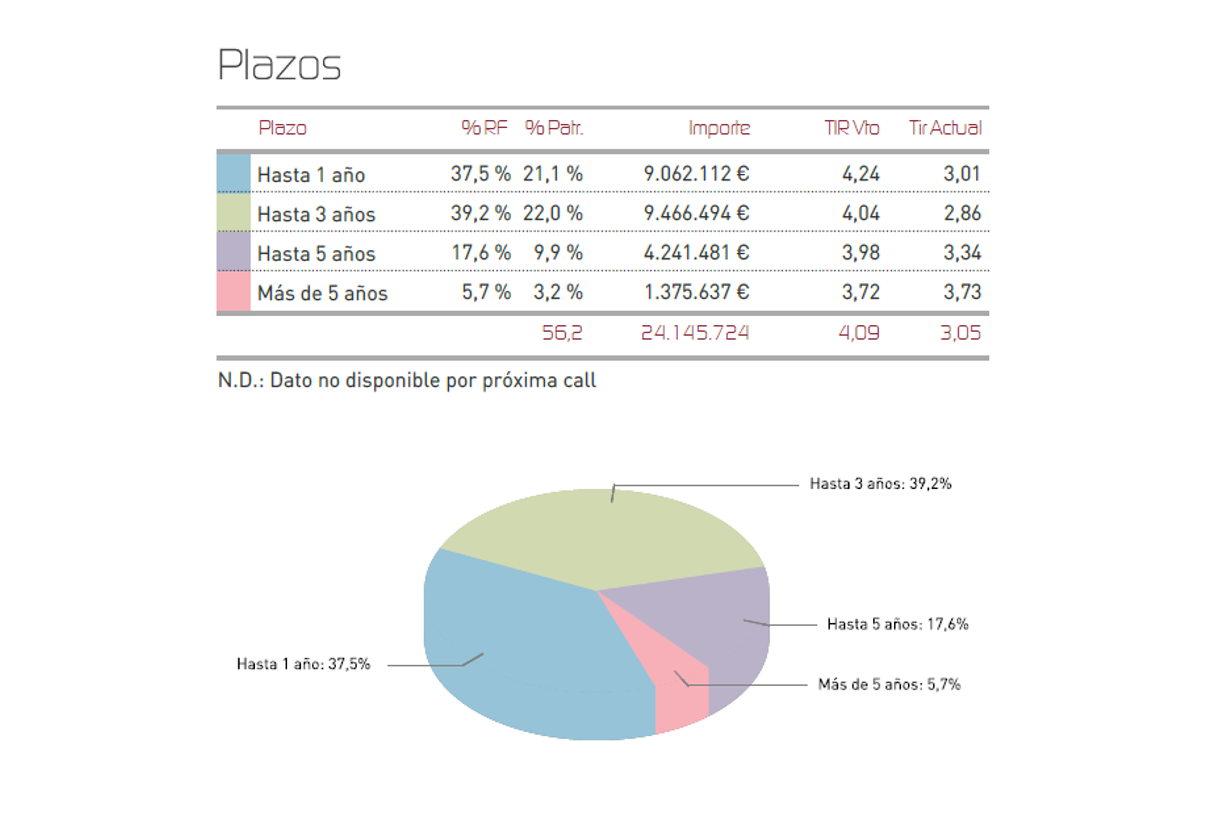

La cartera de renta fija presenta una TIR media del 3,05%, manteniendo una distribución equilibrada por plazos, con un 37,5% hasta 1 año, un 39,2% entre 1 y 3 años, y un 23,3% a más largo plazo. Esta estrategia nos permite combinar generación de rendimiento con flexibilidad para adaptar la cartera en función de la evolución de los tipos de interés.

De cara a los próximos meses, mantenemos una visión prudente sobre los mercados financieros globales. Las tensiones comerciales, las presiones inflacionarias y los signos de desaceleración económica en Estados Unidos nos llevan a mantener un enfoque defensivo en la gestión de la cartera. En cuanto a la asignación de activos, mantendremos un nivel de liquidez superior al habitual para aprovechar oportunidades que puedan surgir en un entorno de mayor volatilidad, mientras continuamos monitorizando de cerca la evolución de datos económicos, las decisiones de política monetaria y las tensiones comerciales, factores que consideramos determinantes para el comportamiento de los mercados.

En renta variable, consideramos que las significativas correcciones experimentadas en sectores de crecimiento como la tecnología están dejando oportunidades de entrada con visión de medio plazo. Sin embargo, seguiremos priorizando compañías con balances sólidos, posiciones de liderazgo en sus sectores y capacidad de generación de caja estable. Para la parte de renta fija, mantenemos una exposición equilibrada en cuanto a duraciones, con preferencia por emisores de alta calidad crediticia. El desplazamiento al alza que hemos presenciado en las rentabilidades de la curva europea, relacionado con el ambicioso plan fiscal anunciado por Alemania y el resto de la UE, podría ofrecer puntos de entrada atractivos en determinados tramos de la curva.

A pesar del difícil entorno de mercado que hemos experimentado en el primer trimestre de 2025, nos mantenemos confiados en la solidez de nuestra estrategia de inversión y en la calidad de las compañías que conforman la cartera. La diversificación, tanto geográfica como sectorial, junto con un enfoque disciplinado en selección de valores, nos permitirá navegar este período de incertidumbre y posicionar la cartera para capturar el potencial de recuperación cuando las condiciones de mercado mejoren.

Estamos centrados en identificar oportunidades de inversión a precios atractivos que puedan derivarse de la actual volatilidad, sin perder de vista nuestro compromiso con la preservación del capital y la generación de valor para nuestros partícipes para el medio y largo plazo.

Ver Informe completo (Documento en Pdf).

Alejandro Varela Sobreira

Tel: 91 398 48 05 Email: clientes@renta4.es