Renta 4 Latinoamérica +1,2% acumulado al cierre del primer trimestre. Informe de Seguimiento.

El fondo Renta 4 Latinoamérica se anotó en el mes de marzo un +1,7%, un 1,5% por encima de su índice de referencia el S&P Latin América 40, que por su parte, sumó un +0,2% en euros. El fondo se vio favorecido por un mejor comportamiento de las bolsas mexicana y colombiana, que se anotaron más de un 6% de subida en euros. Por su parte el índice S&P del mercado peruano marcaba un 2% de ganancia a pesar de su extraordinario comportamiento en meses anteriores y de la inestabilidad política en el país con el enésimo escándalo presidencial (Dina Boluarte siendo investigada por el caso “Rolex”) y la sustitución masiva de miembros del Gobierno. En Chile, por su parte, el resultado de una tímida subida del 0,7% y lastrando el resultado, el mercado brasileño fue el único que terminó en negativo el mes con una bajada del 1,29% en euros, afectado por el mal comportamiento de los títulos de Petrobras, el gigante petrolero semiestatal, que cayó casi un 15% en una sesión tras saberse que se congelaba el pago de un dividendo complementario que los inversores esperaban. Así, el fondo retoma la senda de las ganancias anuales que podrían tener continuidad siempre que los precios de las materias primas sirvan de impulso a los ingresos de la región y de sus compañías.

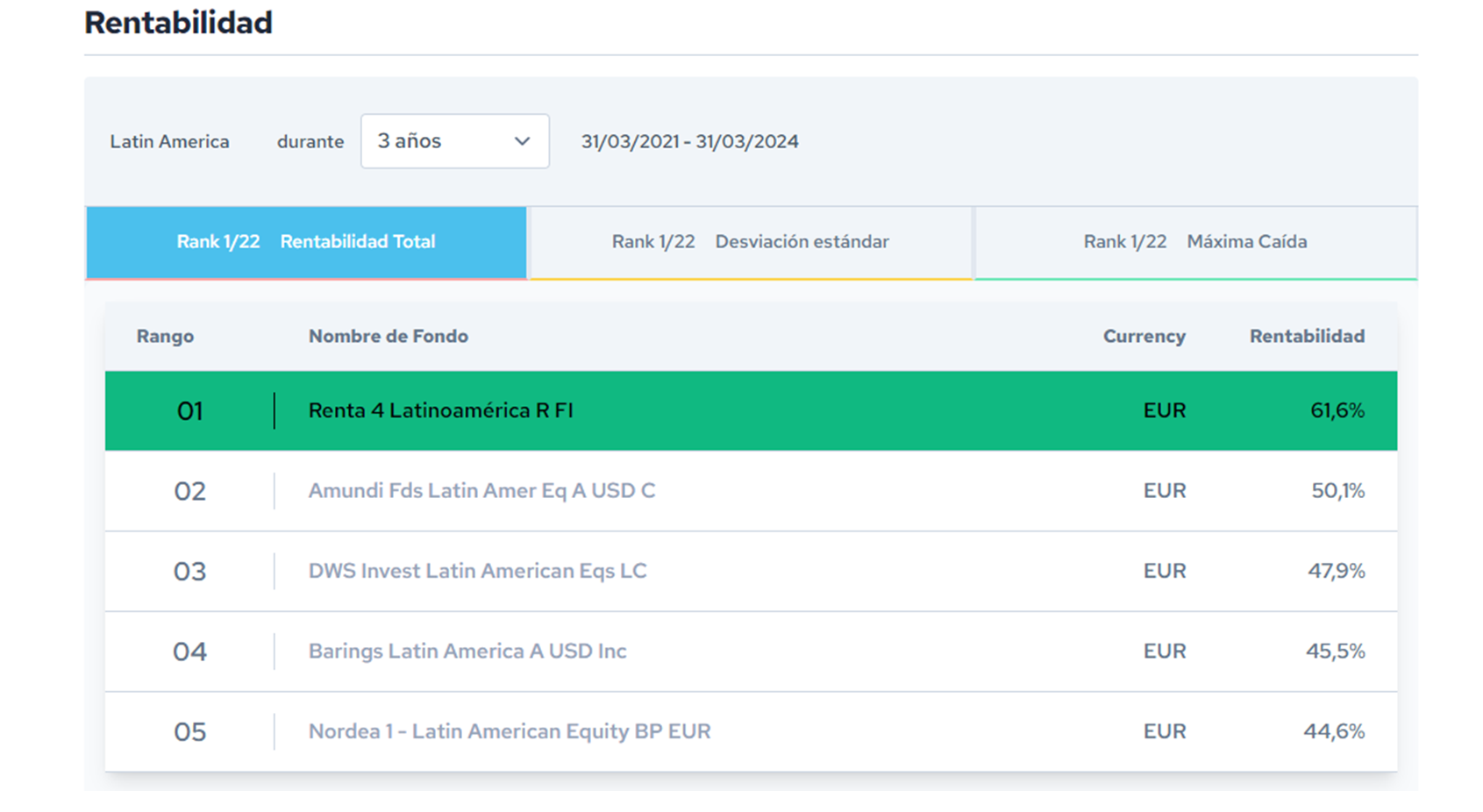

El fondo Renta 4 Latinoamérica figura como mejor fondo a 3 años en el último ránking de Citywire de su categoría con una rentabilidad acumulada del 71,9% en los últimos 3 años (datos del cierre de enero de 2024) y ha sido calificado como un fondo 5 estrellas “Bronze” por parte de Morningstar.

A pesar de los vientos en contra, Latinoamérica ha demostrado una notable capacidad para capear el temporal. La región ha sorteado con éxito uno de los ajustes de tipos de interés más rápidos en décadas, un fuerte impacto inflacionario y un deterioro acelerado de la actividad económica. Aunque aún no ha logrado normalizar su crecimiento, todo indica que lo conseguirá gradualmente, adelantándose a los ciclos globales.

Entre los principales países de la región, varios ya registran cifras de inflación inferiores al promedio de la última década, como Brasil, Chile o Perú. Si bien México y Colombia aún enfrentan este desafío, están cerca de superarlo y se espera que lo logren en 2024. El triunfo de este ciclo se debe, en parte, a la respuesta temprana y firme de la política monetaria en la región. Las principales economías elevaron sus tasas de interés a niveles no vistos en décadas, frenando las presiones inflacionarias y evitando espirales indeseadas que evocan recuerdos de tiempos difíciles en la región.

Para el futuro, se prevé que la región alcance un crecimiento del 1,3% este año y del 2,7% el próximo, superando la media de la última década. Sin embargo, a pesar de la recuperación, Latinoamérica mantiene un crecimiento inferior al promedio mundial del 3,1% en 2024 y del 3,3% en 2025.

Merece la pena reseñar el "underperformance" de la región latinoamericana frente a índices de mercados desarrollados como el S&P500. Esto dejaría espacio a que durante los próximos meses o años se cierre este gap en valoración, gracias a un mejor comportamiento del mercado de cotizadas latinoamericanas.

El comportamiento del fondo, por su parte, dependerá en gran medida de lo que hagan algunas variables críticas como el precio de las materias primas o la reacción de los tipos de cambio que estamos empezando a apreciar a consecuencia de los cambios de postura de los bancos centrales en todo el mundo. A este respecto, hay que recalcar que este primer trimestre, las divisas se han mostrado algo más volátiles, con peso mexicano, y colombiano revalorizándose con fuerza, en contraposición al peso chileno que se dejó más de un 8% en su cambio contra el euro.

Las divisas podrían comenzar a debilitarse a consecuencia del inicio del ciclo de bajadas de tipos de interés, donde Chile dio el pistoletazo de salida, y dejó paso a otras bajadas de tipos de interés por parte de Bancos centrales como Brasil, Perú o Colombia.

En la atribución de rentabilidades de marzo se observa que las pérdidas se circunscriben especialmente no sólo al mercado brasileño, sino también a sus grandes valores más representativos. Sin embargo este comportamiento se ha visto más que compensado por valores mexicanos de nicho, en sectores como el asegurador, las infraestructuras aeroportuarias, la distribución, el sector financiero, y las inversiones.

En relación a cambios en cartera, este mes el fondo ha experimentado cambios a través de la venta de acciones de America Movil (telecomunicaciones), Cia de Minas Buenaventura (minería), Coca-Cola Femsa (bebidas), Corp America Airports (aeropuertos), Geopark (energía), MercadoLibre (comercio electrónico), Qualitas Controladora (seguros) y Suzano (papel y celulosa). Por otro lado, se hemos adquirido acciones de Fomento Economico Mexicano (bebidas y alimentos) y Petroleo Brasileiro (petrolera), aprovechando en esta última el castigo recibido tras suspender el dividendo complementario. Así, el ránking de primeras posiciones queda como sigue: Qualitas Controladora, Vale SA, Petrobras, Fomento Económico Mexicano, Traxion, SQM, Becle, Bancolombia, Bolsa Mexicana, Banorte, Bradesco y Corp America Airports, etc.

El fondo Renta 4 Latinoamérica sigue proporcionando mejores rendimientos que la media de su sector y con una excelente rentabilidad ajustada a riesgo:

Enfrentamos el segundo trimestre del año con mucha expectación sobre lo que puede significar un rebote en los precios de las materias primas, que podrían retomar la senda al alza tras muchos meses de consolidación. Son numerosas las materias primas que vienen mostrando debilidad, como las materias agrícolas (maíz, trigo, soja, etc.) pero también las industriales, como el hierro o el acero. El fondo Renta 4 Latinoamérica tiene como estrategia para los próximos meses, tomar exposición a materias primas, reduciendo la exposición a compañías industriales mexicanas que podrían verse afectadas muy notablemente por la volatilidad del tipo de cambio, a medida que se acerquen las elecciones en los Estados Unidos.

Ver Informe completo (Documento en Pdf).

Alejandro Varela Sobreira

Tel: 91 398 48 05 Email: clientes@renta4.es