Renta 4 Megatendencias Consumo FI cierra octubre con una rentabilidad anual de +5,7% después de corregir un -2,9% en el último mes, en línea con la corrección de las bolsas mundiales en octubre (-3%).

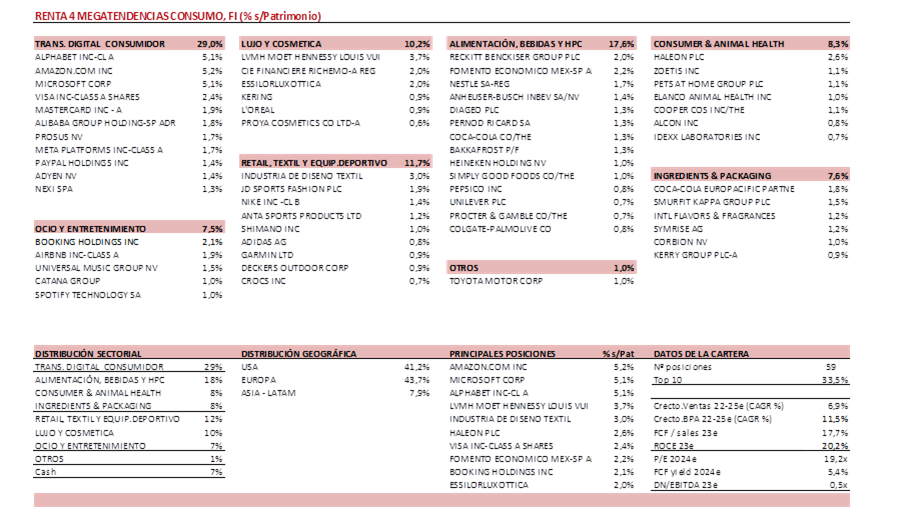

Las posiciones con mayor contribución a la rentabilidad del fondo en octubre han sido Microsoft, Amazon, Deckers Outdoor, Nike y Fomento Económico Mexicano. Las que más han drenado: Airbnb, Alphabet, Elanco, JD Sports y LVMH. El fondo cierra el mes con una exposición neta a renta variable del 92,5% (frente al 94,8% de septiembre). Respecto a movimientos, seguimos simplificando cartera. En octubre hemos dado salida a THG, MIPS, Trigano y Takeaway, y hemos aumentado peso en sector de consumo defensivo, con aumento de ponderación en Nestlé, Heineken, Bakkafrost y Smurfit Kappa, compañías ya presentes en el fondo y donde vemos crecimiento visible, mejora en rentabilidad, y múltiplos razonables.

El mes de octubre ha sido negativo para la renta variable, con caídas el 2,2% en el S&P, -2,8% en el Nasdaq y -3,7% en el Stoxx 600. Al contexto de tipos de interés más altos durante más tiempo (ajuste en valoración de activos de riesgo) y el impacto del endurecimiento de las condiciones financieras en la economía (ajuste de estimaciones de beneficios), se ha unido el estallido de un nuevo conflicto bélico (Israel). Tipos altos por un largo periodo de tiempo, junto a incertidumbre macro (¿aterrizaje suave o recesión?) y geopolítica, tienen implicaciones negativas en valoraciones de renta variable, que ha corregido cerca de un 10-15% desde máximos de julio. Dentro del sector consumo, en el mes se ha observado un mejor comportamiento relativo de consumo defensivo (-1,4%) frente a consumo discrecional (-5,4%). Desde un punto de vista de valoración, las correcciones dejan al S&P 500 cotizando a PER 24e e 17x, con crecimiento en beneficios esperado para 2024 del +11%, el ROE del 19%, y DN/EBITDA de 1,2x. Contrasta con el Stoxx 600, que cotiza a 11x PER 24e, con crecimiento en beneficios 24e del +4% (revisados a la baja, hace un mes se esperaba +6%), ROE del 13%, rentabilidad por dividendo 4% y DN/EBITDA 2,0x

Publicación de resultados 3T23 y guías

Estamos inmersos en la temporada de publicación de resultados del 3T23. En Estados Unidos han publicado ya cifras el 76% de las empresas, habiendo batido estimaciones el 65% de las compañías. Los beneficios y ventas crecen un 2% yoy, siendo consumo discrecional (+49%), comunicaciones (+40%) y financieras (+14%) las que más crecen; los que más caen son energía (-37%), salud (-27%) y materiales básicos (-13%). En Europa, ya han publicado el 60% de las compañías: los beneficios caen un -17% yoy en el 3T23 con ventas -6% yoy. Los sectores que más crecen son comunicaciones (+65%), consumo discrecional (+32%) e industriales (+26%). Los que más caen, materiales (-58%) y energía (-49%). Por grandes verticales en nuestra cartera, distinguimos.

El sector de consumo estable (34% del patrimonio: alimentación, bebidas, cuidado del hogar, ingredientes, packaging y consumer & animal health) ha estado presionado en los últimos dos meses por las implicaciones que el GLP-1s puede tener en la demanda a medio plazo. El 5 de octubre, Bill Simon (CEO de Walmart U.S.) apuntó a un ligero retroceso en el número de unidades y calorías consumidas por los clientes que toman medicamentos GLP-1. Creemos que hay muchos factores (coste del tratamiento GLP, penetración de medicamentos contra la obesidad, prevalencia) e implicaciones, pero quizá todavía es pronto para valorar el impacto. Respecto a resultados 3T23, han publicado gran parte de las compañías en nuestra cartera (Nestlé, Procter & Gamble, Reckitt, AB Inbev, Heineken…), y se sigue observando un crecimiento orgánico positivo (principalmente apoyado en mayores precios, con ligera caída en volúmenes), y mejora de márgenes brutos y operativos. De cara a 2024, nuestro escenario es el de un crecimiento más normalizado y equilibrado entre volumen, precio y mix. Esto, junto con una mejora en márgenes (apoyados en moderación del coste de materias primas y costes logísticos, apalancamiento operativo gracias al mayor volumen, mejoras de eficiencia), debería llevar buena parte de las compañías a volver algoritmo de crecimiento de digito simple medio en ventas, y digito simple alto / doble dígito en BPA, que conceda visibilidad a las características defensivas del sector, quizá no correctamente valoradas a múltiplos actuales (PER 24e de 15-17x en algunos casos, vs. 20x media a 10y). Adicionalmente, algunas compañías están anunciando planes de recompra de acciones (AB Inbev, Reckitt) que, junto a dividendos, llevan la retribución al accionista por encima del bono a 10y. Es el sector donde más hemos incrementado peso en el último mes.

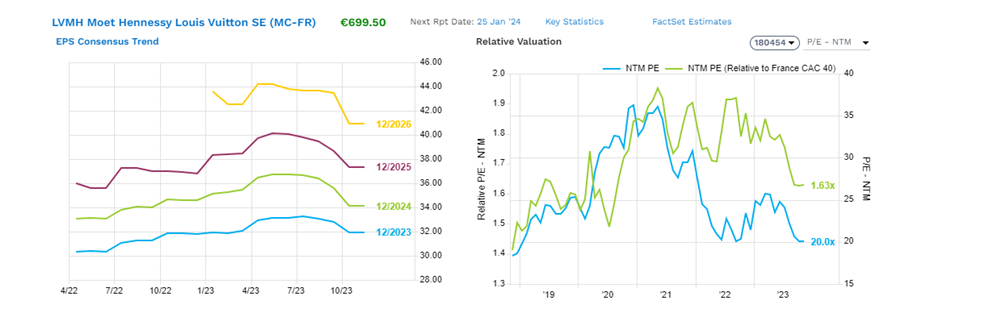

En consumo discrecional (30% del patrimonio) el patrón que más se repite en 3T23 es una lógica desaceleración en el crecimiento orgánico frente a lo visto en primer semestre, debido a: 1) una base de comparación exigente (crecimientos de doble dígito en 2021-22) y 2) deterioro en el escenario macro / sentimiento del consumidor, acompañado por factores específicos de cada compañía. En lujo, las compañías más importantes del sector han publicado, con una desaceleración en el crecimiento de ventas (de alrededor de 8-10 puntos porcentuales en 3T23 frente al 2T23), algo por debajo de lo esperado (el mejor Hermes +15,6%, LVMH en media, +9%, el peor Kering -7%). Casi todas las nacionalidades han mostrado desaceleración secuencial, siendo mayor en europeos. El consumidor americano sigue bajo presión, pero su gasto global no se ha deteriorado adicionalmente, mientras el consumidor chino continúa fuerte, sin grandes cambios en tendencias y contribuyendo a la mayor parte del crecimiento orgánico en el sector. Por ponerlo en perspectiva, el CAGR 19-23e del sector se sitúa en el 9,2% (Hermes 19%, LVMH +9,5%, Kering +3%). A pesar del posible riesgo en ligera revisión a la baja de estimaciones a corto plazo, vemos intacto el atractivo estructural a largo plazo (crecimiento de dígito simple alto, 8-9%) a múltiplos razonables. Nuestras principales posiciones son LVMH y Richemont, que cotizan a FCFy 24e de 5% y 7%, con un CAGR 22-25e FCF >15% respectivamente. Un crecimiento por encima del doble dígito se premia (Hermes, >40x PER 24e), y peor posicionamiento y bajo crecimiento se penaliza (Kering, 13x PER 24e). Las valoraciones relativas en el sector son una función del crecimiento en ingresos.

En equipamiento deportivo hemos asistido a buenos resultados de compañías en cartera como Deckers Outdoor y Garmin (c.2% s/patrimonio), con elevado crecimiento en ventas y mejora en márgenes por encima de lo esperado, que han sido bien recibidos (YTD acumulan +49% y +31% respectivamente). En ambos casos, categorías y marcas que crecen por encima del mercado (Hoka en zapatillas deportivas), con márgenes EBITDA >20% y ROCEs >20%. Además de Deckers y Garmin, en la cartera tenemos Nike, Adidas (resultados mejores de lo esperado en ambos casos, mostrando optimismo sobre mejora de márgenes), Anta y JD Sports (retailer). En el caso de Nike, cotiza a PER 24e de 20-22x, muy por debajo de su media histórica (30x). En cosmética se aprecia igualmente la divergencia en la evolución de dos compañías que operan en el mismo sector, L’Oreal (1% s/patrimonio) vs. Estee Lauder (vendimos la posición hace unos meses). El posicionamiento, estrategia y ejecución lleva a una diferencia significativa.

En transformación digital del consumidor / big tech (21% del patrimonio), ya han publicado las principales compañías que tenemos en cartera. Amazon publicó mejor de lo esperado, sobre todo por una mejora en rentabilidad (un punto demandado por el mercado) Esto, junto a estabilización del crecimiento en AWS, fue bien acogido por el mercado. Microsoft publicó muy buenos resultados, superando ampliamente en todas las líneas de negocio. El claro foco nuevamente fue AI y Azure, donde la reaceleración del crecimiento (+28%) llevó a subidas en la acción. Alphabet presentó resultados fuertes en Search (89% de ingresos), si bien, el mercado se ha centró en la clara decepción en GCP (11% de ingresos). Respecto a su core, Youtube Ads, subscripción, sigue mejorando, con buena conversión en Shorts, mejorando las visualizaciones mensuales, con los márgenes del grupo subiendo. Por su parte, Meta presentó resultados muy fuertes, que superaron ampliamente en todas las líneas, si bien ofreció un mensaje cauto sobre las perspectivas en próximos meses.

El sector de pagos (c.8% del patrimonio). nos permite participar en la creación de valor que se genera gracias a la digitalización del consumidor, con un creciente peso de pagos electrónicos vs. efectivo y del consumo a través del Ecommerce. Tenemos posición a través de Visa, Mastercard, Adyen, Paypal y Nexi. Al mismo tiempo, el análisis de sus resultados trimestrales nos permite tener más visibilidad de las tendencias en el gasto del consumidor, por areas geográficas, verticales, etc. En el momento actual se observa una dicotomía entre las grandes compañías que cotizan en Estados Unidos, y las europeas. Visa y Mastercard publicaron cifras sólidas, y apuntaron a relativa fortaleza del consumidor a nivel global, dentro de un contexto de incertidumbre macro y diferencias geográficas. Por el contrario, el sentimiento sobre el sector pagos en Europa es negativo, tras el profit warning de Worldline (con actividad principalmente en Francia, Benelux y Alemania), que llevó al valor a caer más de un 50%, y tuvo implicaciones en otros valores europeos. Nexi cayó un 20%, hasta mínimos históricos, después de haber tenido un buen comportamiento en la primera parte de octubre, gracias al posible interés del private equity (CVC) en la compañía. En la actualidad, Nexi cotiza a <8x EV/EBITDA 24e y >10% FCF yield 24e. Creemos que una publicación de resultados positiva, unida a renovación de los rumores de operación corporativa (los movimientos más recientes en el sector se han realizado a c.10x EV/EBITDA 12m), deberían llevar la cotización a niveles superiores, más cercanos a valoraciones teóricas (VT consenso en 8,5 EUR/acción, +40% vs. actual). Respecto a Adyen, el 8 de noviembre publica resultados 3T23 y realiza su Capital Markets Day, donde una mejora en la comunicación (introducción de reporting trimestral y guidance anual), y mayor detalle del potencial del TAM de nuevos mercados (India, México y Japón), serían bien recibidos por el mercado. Tras una corrección del 50% YTD, el mes pasado incorporamos a Adyen a la cartera, que cotiza a 28x PER 24e, múltiplos más razonables (vs. PER 80-90x pre-Covid) para una compañía de calidad y crecimiento visible. La expansión a nuevos verticales y geografías, con crecimiento de ingresos >20%, junto con expansión de margen operativo a medio plazo (desde mínimos en 2023e) deberían llevar a crecimientos en beneficios sostenibles de doble dígito en próximos años.

Estrategia y posicionamiento

Creemos que, en este contexto, habrá un foco creciente en la calidad de las compañías. Seguimos favoreciendo compañías inmersas en megatendencias, ganadoras en sus sectores, con visibilidad, crecimiento rentable, generadoras de caja, saneadas financieramente, buenos equipos gestores, y buena gestión del capital.

La cartera del fondo está diversificada en 59 valores, con las primeras 10 posiciones representando un 34% del patrimonio, con una calidad elevada, un potencial de revalorización interesante para los próximos años y está bien soportada por los altos niveles de generación de caja de las empresas que la componen (FCF/ventas c18%), y solidez financiera (0,4x DN/EBITDA 23e, muchas compañías con caja neta, no impactados por subidas de tipos en mayores costes financieros). Con crecimientos anuales medios ponderados de doble dígito en EBITDA y BPA, ROCE c20%,), cotizan a múltiplos razonables (c.5.5% FCF yield 2024e). Creemos que el crecimiento en beneficios, junto a la expansión de múltiplos, nos debería aportar un rendimiento significativo en un horizonte de 3-5 años.

Ver Informe completo (Documento en Pdf).

Informe elaborado por David Cabeza y Francisco Ramos, cogestores del fondo Renta 4 Megatendencias Consumo.

Por Renta 4 Gestora

Tel: 91 398 48 05 Email: clientes@renta4.es