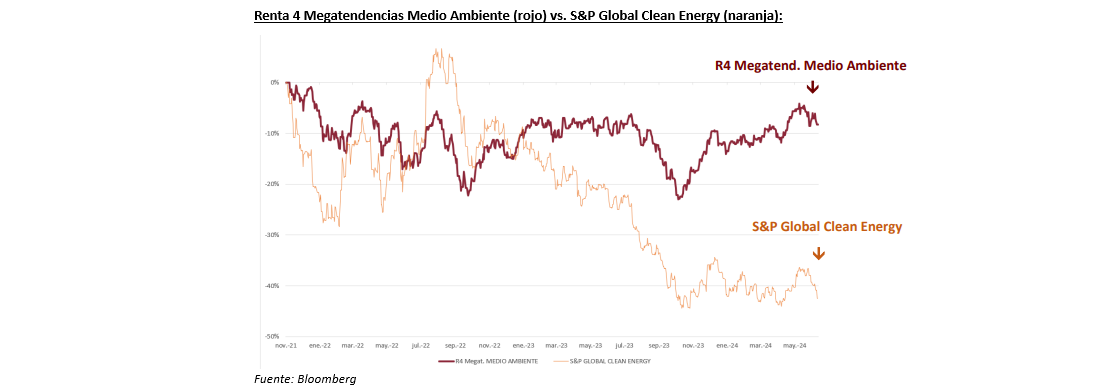

Renta 4 Megatendencias Medio Ambiente se revaloriza un +1,5% en el primer semestre de 2024 (vs. -11,5% S&P Global Clean Energy en euros). En el siguiente gráfico podemos observar un mejor comportamiento relativo y una menor volatilidad desde el lanzamiento del fondo frente al principal índice comparable dentro de esta megatendencia (diferencia de rentabilidad de más de 34 puntos porcentuales).

Cabe destacar que la volatilidad tras la incertidumbre política en EE.UU (exposición total de ventas del fondo: 25,8%) y en Francia (exposición total de ventas del fondo: 7,6%) ha drenado la rentabilidad de la cartera durante las últimas semanas. No obstante, creemos que dicha volatilidad nos está ofreciendo buenas oportunidades de entrada en compañías dentro de sectores con mucho potencial a futuro.

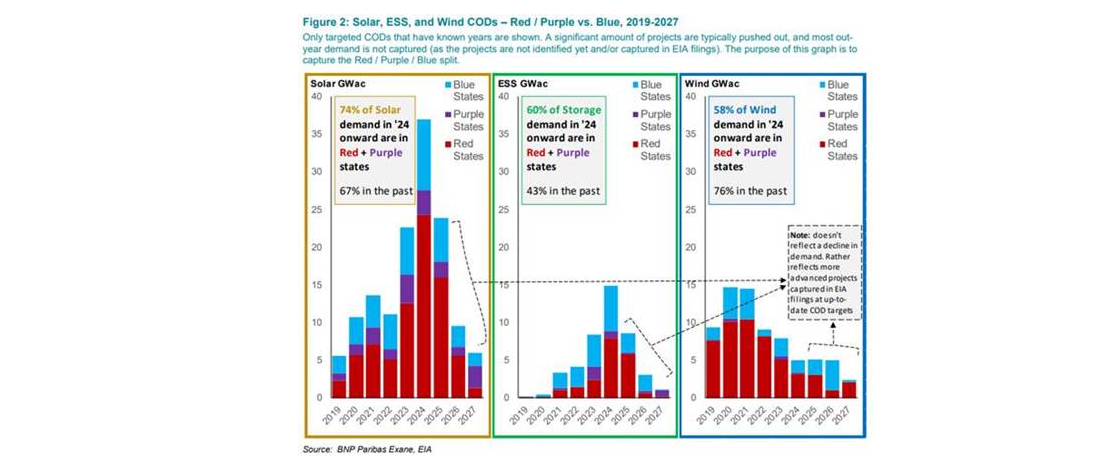

Por un lado, pensamos que la probabilidad de la derogación de la ley IRA es muy baja por dos motivos: 1) no parece que el partido republicano vaya a tener el control de las dos cámaras y 2) los estados que más se están beneficiando de estas inversiones son republicanos (Indiana, Texas, etc). Como se muestra en el siguiente gráfico, el 60%-70% de los proyectos de energías renovables (solar y eólica) se están construyendo en estados republicanos (color rojo en el gráfico).

La exposición de Renta 4 Megatendencias Medio Ambiente a EE.UU. es del 26% aproximadamente y únicamente un 3% proviene de ventas de compañías dentro del sector utilities integradas/renovables en EE.UU. Por tanto, el impacto de las elecciones en EE.UU. no debería tener un impacto significativo en la cartera.

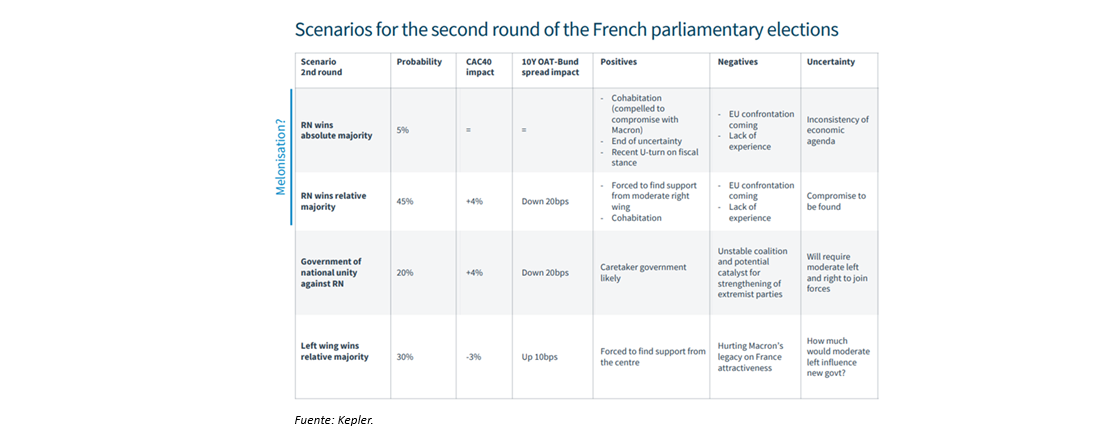

En cuanto a las elecciones francesas, creemos que, tras la primera vuelta, las probabilidades de una mayoría absoluta de cualquier partido son muy escasas, lo que debería provocar cierta calma en el mercado.

No obstante, creemos que seguirá habiendo volatilidad en el corto plazo y aprovecharemos las oportunidades que nos ofrecen ciertas ineficiencias del mercado.

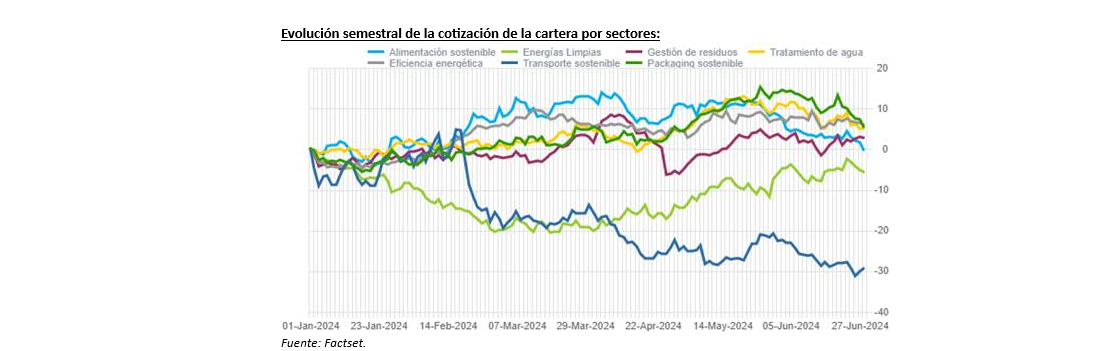

Durante este semestre, el sector que ha obtenido un mejor comportamiento ha sido el de packaging sostenible gracias a la buena evolución de Vidrala y Smurfit Kappa. Por otro lado, el sector que ha aportado una menor rentabilidad ha sido el de transporte sostenible lastrado, principalmente, por la caída de las compañías de cargadores eléctricos.

Las posiciones que más han aportado a la rentabilidad de la cartera durante este semestre han sido Clean Harbors, Vidrala, Smurfit Kappa, Lundin Mining y Greening, mientras que las que han tenido un peor comportamiento relativo han sido Zaptec, Befesa, EDPR, Wallbox y RWE.

La exposición neta a renta variable del fondo se sitúa en el 96,1%. Durante este semestre, los movimientos más significativos han sido:

- Salidas: Greenvolt (sector energías renovables – tras recibir una OPA), Aker Capbon Capture (sector captación de CO2), Ariston (sector eficiencia energética) y RWE (sector utilities integradas).

- Entradas: Alfa Laval (sector tratamiento de agua), Zignago Vetro (sector packaging sostenible), Spirax-Sarco (eficiencia energética) y Acciona Energía (energías renovables).

Además, durante este semestre hemos reducido posición en compañías con un mejor comportamiento relativo en bolsa como Verallia, Linde, Clean Harbors, Engie, Vidrala o Smurfit Kappa para dar entrada a otras presentes en sectores más rezagados y con un elevado potencial de crecimiento como Grenergy, Greening, Befesa o Seche Environnement.

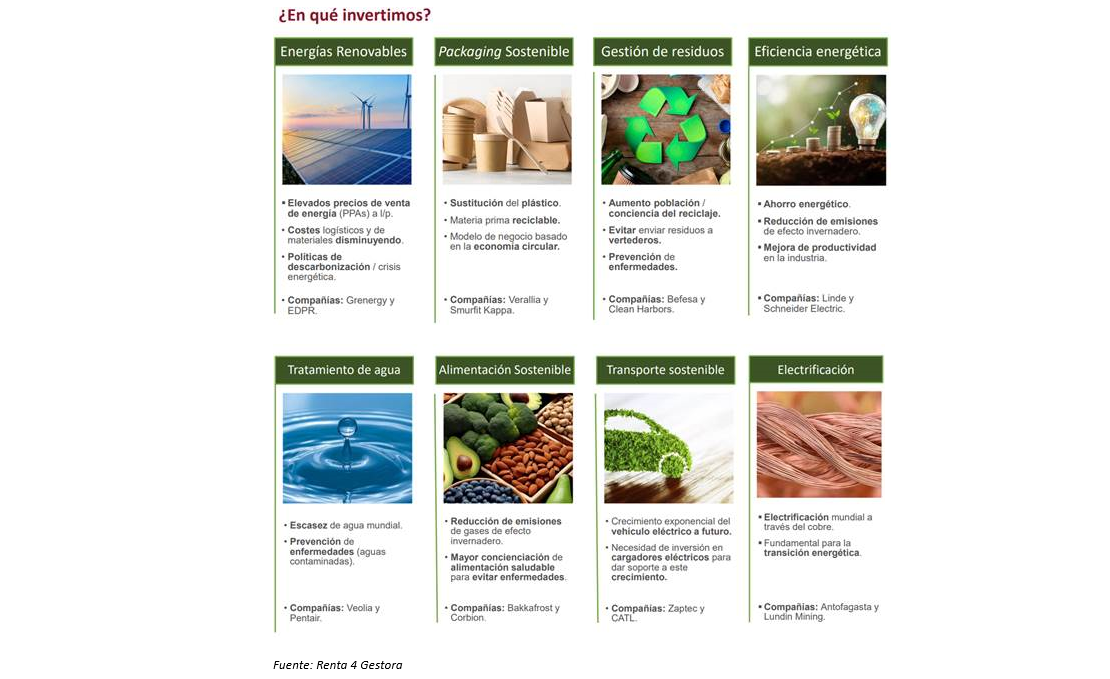

Como podéis observar en la siguiente imagen Renta 4 Megatendencias Medio Ambiente invierte en sectores que tienen un impacto positivo en el medio ambiente:

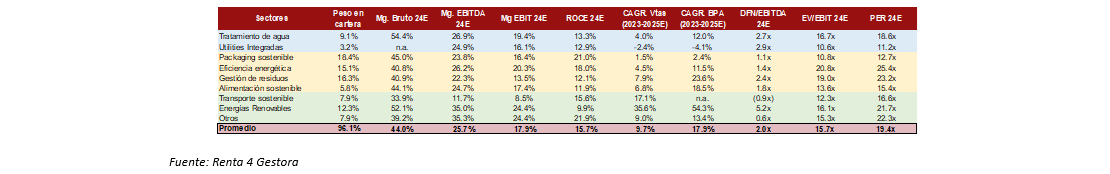

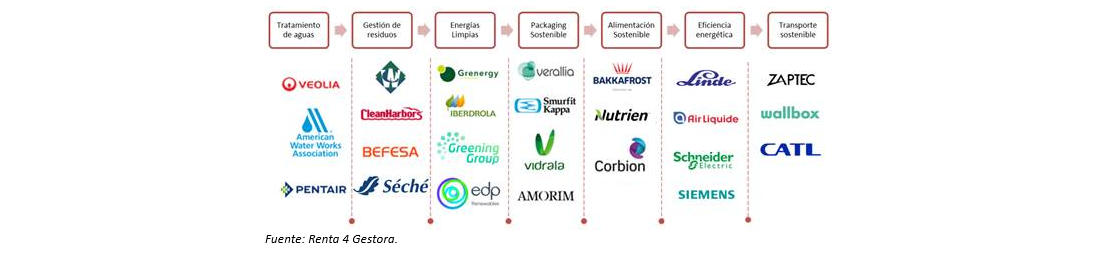

A continuación, mostramos algunos ratios de la cartera, desglosándolos por sectores. Asimismo, hemos agrupado estas temáticas en 3 subgrupos sectoriales donde podemos observar que, en su conjunto, es una cartera con un promedio de márgenes elevados, atractivos crecimientos y bajo nivel de apalancamiento.

- Grupo 1. Tratamiento de agua y utilities integradas. Compañías con márgenes y crecimientos muy visibles y una menor volatilidad.

- Grupo 2.Packaging sostenible, eficiencia energética, gestión de residuos y alimentación sostenible. Compañías poco endeudadas, con elevados márgenes, buenos retornos y crecimientos atractivos.- Grupo 3. Transporte sostenible, energías renovables y otros sectores. Compañías con menor generación de caja actualmente debido a su gran necesidad de inversión, pero con mayor potencial de crecimiento a futuro.

Destacamos que la cartera cotiza a múltiplos de valoración atractivos en relación a la calidad de la cartera, manteniendo márgenes brutos medios del 44%, un margen EBITDA del 26%, un ROCE del 16% y un ratio DFN/EBITDA de 2x. Consideramos que se trata de una gran oportunidad de entrada a múltiplos muy interesantes.

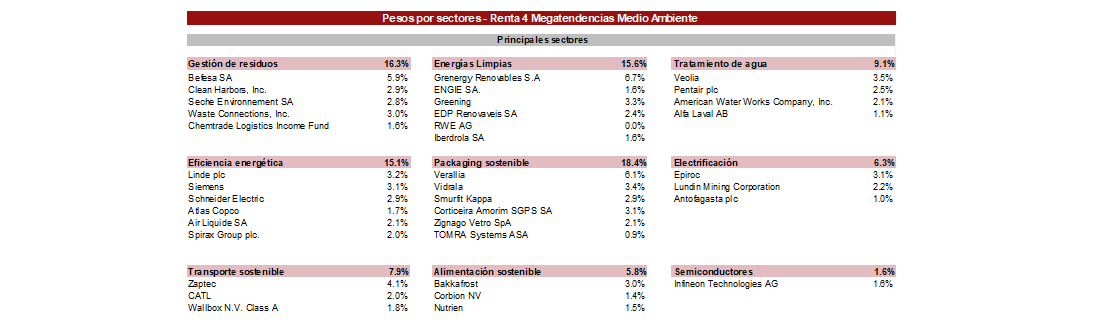

A continuación, mostramos las principales posiciones del fondo por subsectores:

Actualmente, los 7 principales subsectores de la cartera representan el 88% del patrimonio: packaging sostenible (18%), gestión de residuos (16%), energías limpias (16%), eficiencia energética (15%), transporte sostenible (8%), alimentación sostenible (6%) y tratamiento de agua (9%).

Seguimos creyendo que las compañías con una alta visibilidad en sus resultados, sectores con crecimiento secular, compañías con altas barreras de entrada y poder de fijación de precios que puedan seguir incrementando sus márgenes tendrán un mejor comportamiento relativo.

Invirtiendo en esta megatendencia queremos impulsar compañías de alta calidad que contribuyan a hacer un mundo mejor y más sostenible, sin renunciar a rentabilidad. Porque la sostenibilidad también está directamente correlacionada con la gobernanza de una compañía, buscando valores que logren sus objetivos de una manera sostenida en el tiempo.

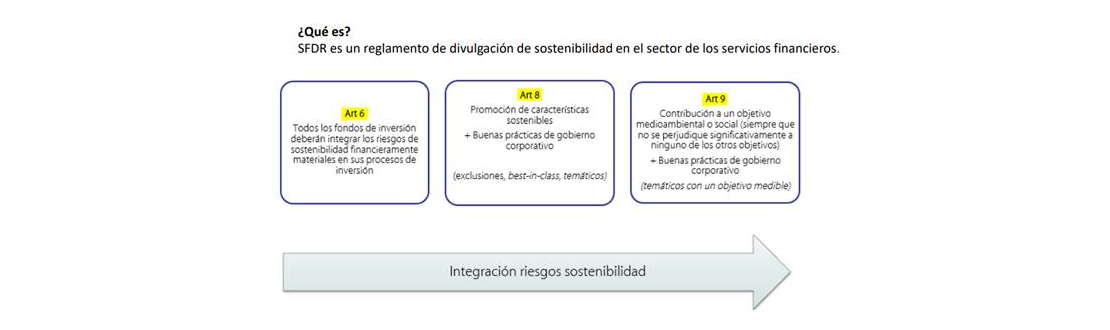

En las próximas semanas se cambiará la política del fondo ya que pasaremos a ser Artículo 9, es decir, un paso más en sostenibilidad para evitar el conocido greenwashing, buscando objetivos sostenibles y el mejor binomio rentabilidad/riesgo. Cabe destacar que actualmente sólo hay 19 fondos Art.9 a nivel nacional, según Inverco.

Además, el fondo cuenta con una puntuación máxima en rating de sostenibilidad de Morningstar frente a su categoría (RV. Sector Ecología).

Más información sobre el fondo, invierte en Renta 4 Megatendencias Medio Ambiente

Invertir es construir nuestro futuro, en nuestras manos está qué tipo de futuro queremos construir.

Últimos podcast y conferencias:

Investors Day Renta 4 Gestora 2024 – Renta 4 Megatendencias Medio Ambiente

Entrevista Capital Radio

Renta 4: "Este es el año para invertir en medio ambiente"

Ciclo Multigestora.

Descubre cómo invertir en recursos naturales.

Astralis Podcast.

- Episodio 32. Enfoque Quality y sostenible. Renta 4 Megatendencias Medio Ambiente.

- Episodio 33. Tesis de inversión y distribución temática. Renta 4 Megatendencias Medio Ambiente.

Informe elaborado por Beatriz Pérez y Jaime Vázquez, cogestores del fondo Renta 4 Megatendencias Medio.

Ver Informe completo (Documento en Pdf).

Por Renta 4 Gestora

Tel: 91 398 48 05 Email: clientes@renta4.es