Renta 4 Megatendencias Tecnología Clase R ha generado una revalorización neta en lo que llevamos de año hasta septiembre del 25,8%, ligeramente inferior al 27,9% (en EUR) del Nasdaq, pero superior al 13,1% (en EUR) del S&P500. Durante el mes de septiembre, el fondo ha caído un -3,4%, muy similar a la caída de -3,5% del Nasdaq (en EUR) o el -2,5% del S&P500 (en EUR). Conviene recordar que aunque nos comparamos principalmente contra el Nasdaq por el 80% de exposición que tenemos a esta región, también nos encontramos invertidos en líderes tecnológicos en regiones como China (8,5% del fondo) o Europa (11%), donde habría que fijarse en otros índices de referencia.

Como fuimos anticipando meses anteriores, nuestra exposición a Renta Variable ha bajado al 98% frente al 102% de finales de agosto. Así, nos volvemos a situar dentro de nuestro rango objetivo de movernos en niveles alrededor del 95% de exposición.

Este mes de septiembre, entre las empresas que más han aportado destaca Meta, tras celebrar su evento Connect Day. Aunque se esperaban anuncios de mayor calado, sí que hubo novedades relativamente importantes como Chatbots integrados en sus servicios de mensajería, un modelo de “texto a imagen” (llamado EMU), acceso generalizado a su nuevo LLM Llama 2, o una plataforma (llamada AI Studio) para favorecer el desarrollo por terceros de herramientas de AI… Ninguna otra de las grandes tecnológicas en cartera se ha colado entre las de mejor comportamiento.

Sí lo han hecho empresas de ocio como AirBnB o Booking.com. En el caso de Booking.com, se está beneficiando de que la buena climatología durante septiembre está alargando una buena temporada estival, lo que les permitirá seguir capturando cuota de mercado. Todo ello, a pesar de que la Comisión Europea bloquease su adquisición de Etravel (plataforma de gestión de vuelos) a CVC por unos 1.600 M. € (1.800 M.$). En cualquier caso, la compañía ya ha comunicado que va a apelar esta decisión.

Pasando a AirBnB, también se cuela entre las que más ha aportado al fondo este mes, a pesar de que en Nueva York se ha introducido una regulación realmente restrictiva que va afecta a su capacidad de operar en la ciudad (esta ciudad representa <1% de sus ingresos). Si bien, parte de esto podía estar parcialmente descontando en el performance de agosto, mes en el que tuvo un mal comportamiento sin noticias que justificasen el movimiento.

Ciberseguridad ha sido otro sector que ha tenido un buen mes. Crowdstrike, en su conferencia Fal.Con anunciaba nuevos productos con mejora de funcionalidad, fuerte momentum en mercados adyacentes, el lanzamiento de su chatbot (Charlotte AI)… así como mejoras en su modelo operativo de medio plazo / objetivos de ARR para los próximos años. Estos anuncios tuvieron muy buena acogida entre la comunidad inversora. Pasando a Check Point, si en agosto anunciaba la compra del líder en SSE, Perimeter 81, de cara a intentar potenciar su presencia en el mercado SASE, hace unas semanas anunciaba la compra de la start-up Atmosec (17 empleados), buscando potenciar esta estrategia SASE gracias a su eficaz herramienta de descubrimiento de aplicaciones maliciosas.

En el lado opuesto, entre las empresas que peor se han comportado este mes, Amazon, la mayor posición del fondo, ha caído casi un 16% en USD desde mediados de septiembre. El principal motivo detrás de este comportamiento está la decisión de la FTC de formalizar el juicio contra el gigante por su posición de monopolio. El mercado castigaba a la acción, a pesar de que estos juicios pueden alargarse durante años y obviaba otras noticias como la potencial estabilización en el crecimiento de AWS, mejora de márgenes esperada en retail en EE.UU., el anuncio del lanzamiento de una versión de Amazon TV con anuncios (la versión sin anuncios costará 2.99$/mes), el General Availability de Amazon Bedrock o la inversión de 4bn$ en Antrophic (AWS se convertirá en el principal proveedor de infraestructura en la nube para sus cargas de trabajo; Anthropic, con Claude 2, se puede considerar el segundo mejor modelo lingüístico público accesible, por detrás de ChatGPT 4). Podéis probar Claude en el siguiente enlance: https://claude.ai/login . Con todo, saldremos de dudas en la publicación de resultados, esperada para finales de octubre.

Asimismo, el mal comportamiento de Adyen durante el mes de agosto tras su publicación de resultados, ha continuado durante gran parte de septiembre, extendiendo al resto del sector los temores sobre una potencial comoditización de la industria, mayor presión competitiva, presión en precios… Esto llevó a Global Payments a ceder gran parte del terreno ganado durante este 2023.

Match también se situaba entre las que más ha caído durante el mes. Publicó resultados sólidos en agosto y el tono del management fue relativamente optimista para los próximos meses. Si bien, aunque tras este evento la acción llegó a tocar casi 50$, el mercado la ido llevando poco a poco por debajo de los 40$. Parte de los inversores han obviado nuevos lanzamientos como Tinder Select, una nueva suscripción por 499$/mes a la que sólo se puede acceder bajo invitación y que se ofrecerá a menos del 1% de los usuarios.

Salesforce también ha drenado rentabilidad este mes, a pesar de las buenas impresiones generadas a raíz de su evento Dreamforce (subidas de precios, disponibilidad de soluciones apalancando GenAI…), por lo que esta reacción se puede entender como cierta toma de beneficios por parte los inversores tras haber estado en el año casi en +80% YTD.

Semiconductores ha sido otro sector que ha sufrido durante septiembre, ya que los comentarios de TSMC indicando a sus proveedores de equipos como ASML que retrasasen la entrega de sus máquinas de última generación, acentuaba los temores a una desaceleración de la demanda por encima de lo esperado. Esto también presionaba a Entegris, compañía que se encarga de proveer a TSMC de los agentes químicos necesarios e imprescindibles para la fabricación de semiconductores, por lo que sus demandas están fuertemente interrelacionadas.

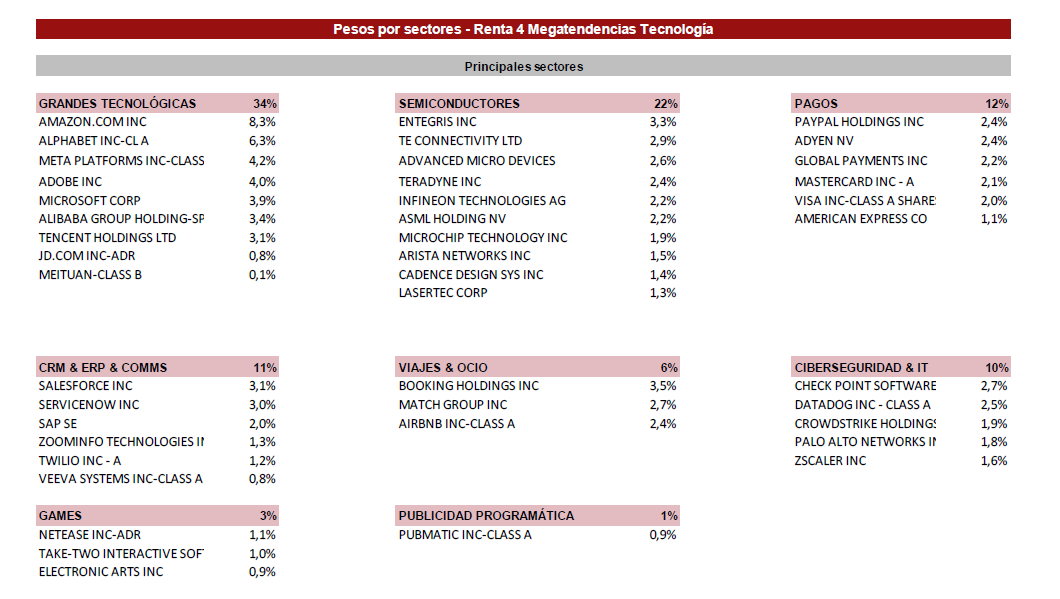

Así, la cartera está compuesta por 43 empresas, donde las TOP 10 pesan el 39% del total. Se trata de empresas donde tenemos una alta convicción, con posiciones relativas muy fuertes en sus respectivos mercados, las cuales crecen, ganan dinero y generan elevados niveles de caja operativa y libre. Son empresas sin apenas endeudamiento, importante en un contexto donde las subidas de tipos están dando lugar a refinanciaciones a tipos más altos que en último lugar acaban presionando la cuenta de resultados, obligando a destinar fondos a pagar intereses que en su lugar se podrían haber reinvertido en el negocio. Asimismo, al tener la mayoría de las compañías posiciones de caja neta en el balance, los intereses generados por este exceso de fondos (o por las recompras de acciones que están ejecutando) les está suponiendo un apoyo al EPS.

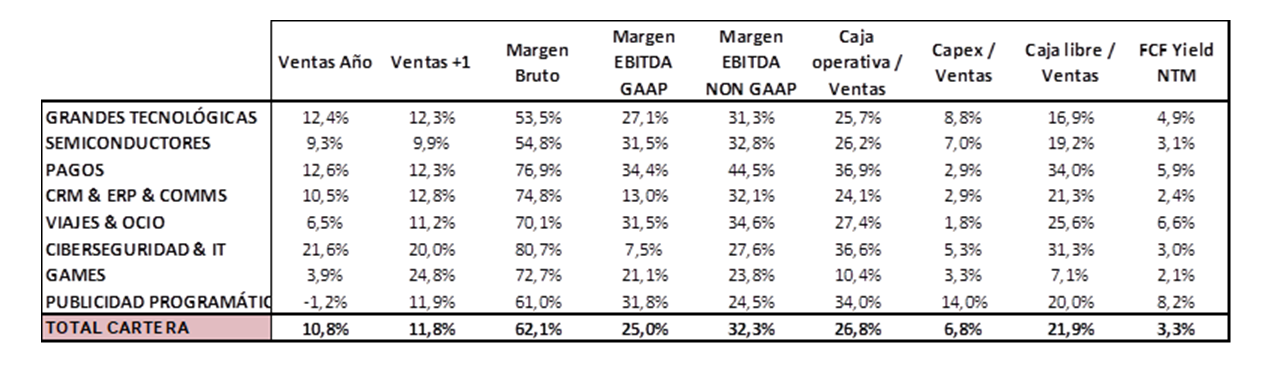

Para finalizar, respecto a las empresas en cartera, el crecimiento medio esperado en ventas para este FY23 es de un +11% yoy y +12% yoy para FY24, con un margen EBITDA Ajustado esperado del 32,3% de media para este FY23. Por valoración, la cartera está a 16x EBITDA NTM con un FCF Yield NTM del 3,3%.

Ver Informe completo (Documento en Pdf).

Informe elaborado por Diego Santo Domingo y Celso Otero.

Por Renta 4 Gestora

Tel: 91 398 48 05 Email: clientes@renta4.es