Comentario de Gestión Renta 4 Nexus Junio 2024

El primer semestre de 2024 ha mostrado una economía más resiliente de lo que se esperaba a principios de año. De 7 bajadas de tipos de interés que descontaba el mercado en USA hemos pasado a unas expectativas de entre 1-2 bajadas para el 4T24. A pesar de las subidas de tipos aplicadas en 2022 y 2023 desde niveles de 0,25% hasta 5,25%, la economía no se ha resentido con unos niveles de paro en mínimos que han posibilitado que el consumo aguante bien.

Por su parte, la inflación se ha moderado pero no hasta el punto de que los bancos centrales hayan lanzado un mensaje triunfalista sobre el control de la misma, incluso en Europa donde el BCE bajo los tipos de interés 25 pb. este mes de junio.

En China, las esperanzas sobre una recuperación del consumo se han ido disipando con unos crecimientos por debajo de lo esperado meses atrás.

Los mercados financieros han tenido un buen comportamiento este semestre con subidas generalizadas en la renta variable: Eurostoxx 50 (+8,2%), S&P 500 (+14,5%) y Nasdaq (+18,1%). Los retornos sobre todo en USA han estado muy concentrados: el 35% de los rendimientos del año se explica por una compañía, Nvidia (+150% en el 1s24), y el 63% se explica por 6 valores. Los “7 magníficos” ya suponen más de un 30% del S&P 500, frente a menos del 15% que suponían en 2019.

En Europa (Stoxx 600 +6,8%), desde un punto de vista sectorial, el mejor comportamiento se ha observado en tecnología (+17%), acompañado de bancos (+15%) mientras los peores han sido utilities (-6%) y real estate (-5,4%).

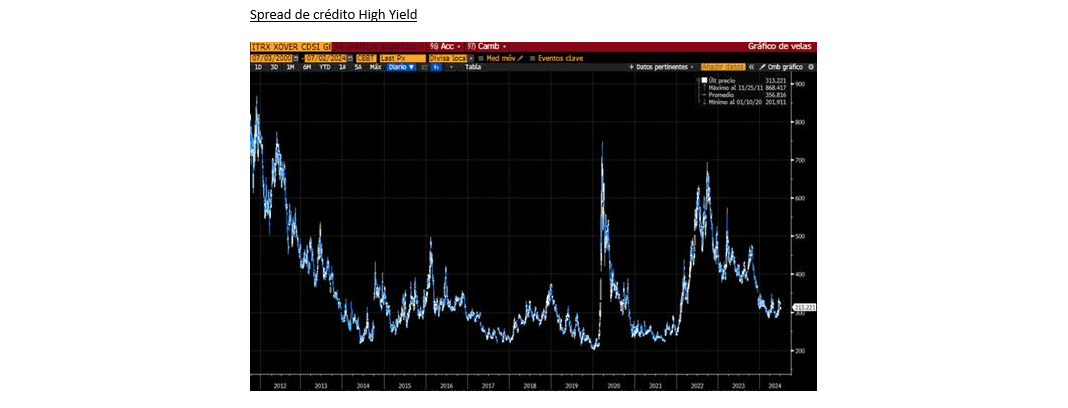

En renta fija, el comportamiento ha sido más dispar debido a las expectativas de tipos altos durante más tiempo antes mencionada. La mejor evolución se ha correspondido con los bonos high yield (debido a unos spreads que han seguido ajustados) y respecto a los vencimientos de los bonos áquellos de con un menor vencimiento. La parte de más solvencia en renta fija, como la deuda pública, y a más largo plazo ha sido la de peor comportamiento.

Por último, el euro se ha depreciado desde niveles de 1,10 a 1,07 $/€ debido a la fortaleza de la economía americana y por la incertidumbre derivada de las elecciones francesas, celebradas el último fin de semana de junio.

Evolución del fondo Renta 4 Nexus.

Renta 4 Nexus ha subido un 0,8% en el semestre debido a su exposición a renta fija, aunque la aportación ha sido menor a la que cabría esperar debido a que la curva de tipos de interés ha subido (el bono alemán ha pasado de una rentabilidad del 2% a principios de año a otra del 2,5%).

En renta variable, hemos mantenido una exposición a bolsa por debajo del 20%. Esta parte de la cartera ha sumado pero menos que los índices bursátiles debido a nuestra infraponderación de USA y de tecnología.

Las estrategias de coberturas realizadas (tipos de cambio y yenes) también nos han drenado alguna décima de rentabilidad. Tencent, Applus y el bono de Indra han sido los activos que más han aportado mientras que en el lado negativo mencionar, aparte de las coberturas mencionadas, Cellnex y Aperam.

Desde inicio del fondo, Renta 4 Nexus acumula una rentabilidad del 54,1% (+3,3% anualizado).

Estrategia 2 semestre

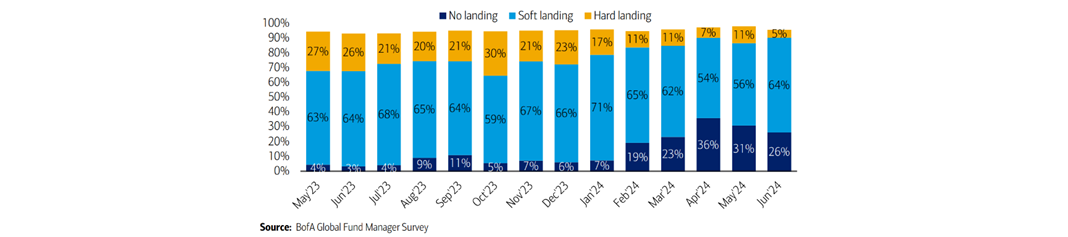

Seguimos con un punto de cautela en la gestión de las inversiones del fondo. Como se puede ver en el gráfico (encuesta de Bank of America) el mercado descuenta un escenario de aterrizaje suave de la economía o un mantenimiento en el crecimiento del PIB y tan sólo un 5% de probabilidades de recesión en USA. Esto explica el comportamiento de las bolsas y que los spreads de créditos estén en mínimos. A nuestro parecer la probabilidad de que haya algún “accidente” en la economía, fruto de la subida de interés aplicada es algo mayor. No es el escenario principal, pero claramente la probabilidad no es de un 5%.

Por ello, en renta fija hemos decidido en los últimos meses aumentar la calidad de la cartera (y no beneficiarnos de los bonos con mayores spreads) y alargar un poco la duración de la misma. Consideramos que hoy el riesgo de invertir en bonos de compañías con mayor rentabilidad (y riesgo) no está bien pagado en un escenario más complicado que el que descuentan los mercados.

Hoy la cartera tiene una TIR del 4,7x, una duración de 4,25 x y un rating medio de A+. Por valores destacan los bonos Indra, compañía en las que nos sentimos muy cómodos porque conocemos muy bien. Gran parte del fondo está invertido en una cartera diversificada de emisores europeos de primer nivel. También tenemos deuda pública, fundamentalmente deuda alemana y de la Unión Europea.

En renta variable, y a pesar de que USA y el sector tecnológico han estado sobreponderados en la cartera en los últimos años, hoy consideramos que no es el momento para estar invertidos en él y vemos otras compañías y áreas geográficas más interesantes. La prima en la valoración y sobre todo las expectativas de parte del mercado sobre los beneficios de estas compañías nos hacer esperar mejores puntos de compra.

Por el contrario, vemos valor importante en otras compañías/ negocios inmersos en megatendencias de crecimiento y que hoy han caído en bolsa fruto de unos resultados (coyunturalmente) decepcionantes. Así hemos incorporado en el semestre compañías como Carl Zeiss (líder en equipamiento oftalmológico con fuerte posicionamiento en China), Sartorius Stedim (proveedor de servicios para la industria biofarmacéutica) o Straumann (líder en ortodoncia). Otras compañías de calidad, aunque no con tanto crecimiento esperado (y múltiplo pagado) son Nestle (líder en alimentación en los segmentos de café, mascotas o comida saludable) o Spirax Sarco, compañía de ingeniería de sistemas de vapor para los sectores de alimentación, farmacia y salud entre otros.

Todas ellas cumplen nuestros criterios de calidad en el sentido de que operan en negocios atractivos, donde tienen una posición dominante y fuertes barreras de entrada a lo que hay que sumar excelentes equipos gestores al mando. Hoy además nos encontramos en todas ellas con precios al menos un 25% más baratos con respecto al año pasado. Somos conscientes que en el corto plazo podría haber noticias negativas en algunos casos sobre resultados, pero pensamos que ya están más que descontadas por el mercado. Además, la capacidad de mirar el medio plazo y no tanto las noticias del corto plazo es un punto que ayuda a tener éxito en la gestión de las inversiones.

Empezamos el semestre con una exposición a renta variable del 20% del patrimonio. Unas expectativas más conservadoras sobre el escenario económico y una alternativa de inversión atractiva (cartera de renta fija con una TIR del 4,7%) justifican esta decisión.

Seguimos suscribiendo lo que comentábamos hace 6 meses en el informe anual de 2023: "La naturaleza flexible de las carteras nos puede llevar a aumentar nuestra inversión en bolsa a lo largo del año. No hay que olvidar que la renta variable nos sigue pareciendo el activo ganador a largo plazo y que las valoraciones hoy son razonables. Nuestra cautela viene de las expectativas del mercado que ha comprado un escenario de aterrizaje suave que está por ver".

Ver Informe completo (Documento en Pdf).

Miguel Jiménez Sierra

Tel: 91 398 48 05 Email: clientes@renta4.es